Доклад для общественных консультаций, в котором указаны меры регулирования и анализ криптовалюты, риски и тренды. Банк России, Москва, 2022

Ответы на вопросы, поставленные в докладе, а также замечания и предложения к нему просим направлять до 1 марта 2022 года включительно на адреса: mmm1@cbr.ru,

bondarenkooy@cbr.ru, burkovayua@cbr.ru.

Фото на обложке: Shutterstock/FOTODOM

107016, Москва, ул. Неглинная, 12

Официальный сайт Банка России: www.cbr.ru

© Центральный банк Российской Федерации, 2022

- РЕЗЮМЕ

- ВВЕДЕНИЕ

- 1. ПРИРОДА КРИПТОВАЛЮТ, КЛАССИФИКАЦИЯ, ОСНОВНЫЕ ТРЕНДЫ

- 1.1. Криптовалюты: определение и классификация

- КЛАССИФИКАЦИЯ ЦИФРОВЫХ ДЕНЕГ И КРИПТОАКТИВОВ

- Врезка 1. Технология распределенных реестров и ее применение помимо криптовалют

- 1.2. Динамика капитализации глобального рынка криптовалют, факторы ценообразования

- Динамика капитализации криптовалют

- Факторы, оказывающие влияние на стоимость криптовалют

- Врезка 2. Научные исследования по стоимости криптовалют

- Влияния распространенности криптовалют на их стоимость

- Выявление пузырей на рынке криптовалют

- Список литературы:

- Врезка 3. Криптовалюты и золото

- Табл. 2 СРАВНЕНИЕ ЗОЛОТА И КРИПТОВАЛЮТ

- 1.3. Основные способы и цели приобретения криптовалют

- Причины инвестирования в криптовалюты и осведомленность о рисках

- 2. КРИПТОВАЛЮТЫ В РОССИИ

- 2.1. Оценка участия российских граждан на криптовалютном рынке

- Врезка 4. Методика расчета Global Crypto Adoption Index

- Врезка 5. Мониторинг операций с криптовалютами

- 2.2. Результаты опроса Банка России

- В части оценки объемов и характера вложений/переводов в криптовалюты:

- В части непосредственной деятельности респондентов, связанной с криптовалютами:

- В части потенциальных рисков использования криптовалют для финансовой стабильности:

- 3. РИСКИ РАСПРОСТРАНЕНИЯ КРИПТОВАЛЮТ

- 3.1. Угроза для благосостояния граждан

- 3.2. Угроза для финансовой стабильности

- 3.3. Угроза, связанная с нелегальной деятельностью

- Врезка 6. Использование криптовалют в противоправной деятельности на территории Российской Федерации

- 3.4. Прочие риски криптовалют

- 4. РЕГУЛИРОВАНИЕ КРИПТОВАЛЮТ

- 4.1. Тенденции регулирования криптовалют за рубежом

- 1. Регулирование использования криптовалют как средства платежа

- 2. Регулирование инвестиций в криптовалюту и основанные на них инвестиционные продукты

- 3. Регулирование криптобирж

- 4. Подход регуляторов к стейблкойнам: введение пруденциальных требований

- Врезка 7. Рекомендации и стандарты международных организаций

- Международный валютный фонд

- Совет по финансовой стабильности

- Группа разработки финансовых мер борьбы с отмыванием денег

- 4.2. Предложения Банка России по ограничению операций с криптовалютами в России

- Мониторинг рисков

- ВОПРОСЫ ДЛЯ КОНСУЛЬТАЦИЙ

РЕЗЮМЕ

1. Предметом доклада являются криптовалюты (необеспеченные криптовалюты и стейблкойны) – цифровые валюты в соответствии с российским законодательством, а также цифровые финансовые активы, которые могут использоваться в иностранной юрисдикции для платежей (денежные суррогаты).

Федеральный закон от 31.08.2020 № 259‑ФЗ «О цифровых финансовых активах, цифровой валюте и о внесении

изменений в отдельные законодательные акты Российской Федерации».

2. В последний год в мире наблюдается стремительный рост рынка криптовалют. Совокупный объем их капитализации в декабре 2021 года достигал 2,3 трлн долл. США, что соответствует примерно 1% глобальных финансовых активов. Доля платежных транзакций, приходящаяся на криптовалюты, ничтожно мала по сравнению с показателями для традиционных платежных систем, но благодаря анонимности денежные суррогаты активно используются для

расчетов в рамках противоправной деятельности. Вовлеченность в криптовалютный рынок традиционных финансовых посредников пока ограничена, но активизируется торговля производными финансовыми инструментами и паями биржевых фондов (ETF), связанными с криптовалютами, развиваются экосистемы децентрализованных финансов (DeFi).

3. Объем сделок российских граждан с криптовалютами, по некоторым оценкам, достигает 5 млрд долл. США в год. Российские граждане являются активными пользователями

интернет-платформ, осуществляющих торговлю криптовалютами. Кроме того, Россия находится в числе лидеров по объему мировых майнинговых мощностей.

4. Долгосрочный потенциал применения криптовалют для расчетов представляется ограниченным. Стремительный рост их рыночной стоимости определяется в первую очередь спекулятивным спросом в расчете на дальнейший рост курса, что приводит к формированию пузыря. Криптовалюты также имеют характеристики финансовой пирамиды, поскольку рост их цены во многом поддерживается спросом со стороны вновь входящих на рынок участников.

5. Распространение криптовалют создает существенные угрозы для благосостояния российских граждан, стабильности финансовой системы и угрозы, связанные с обслуживанием криптовалютами нелегальной деятельности:

• Высокая волатильность курса, значительная распространенность мошенничества в торговле криптовалютами создают для граждан риски утраты существенной части вложенных средств, а при торговле с использованием заемных средств – риски остаться должником.

• Криптоизация, как и валютизация, ограничивает суверенитет денежно-кредитной политики, в результате чего для сдерживания инфляцииИнфляция - это термин, который часто упоминается в новостях и экономических обсуждениях. Но что это такое и как она влияет на нашу повседневную жизнь? В этой статье мы разберемся в основах инфляции и ее влиянии на экономику. Определение инфляции Инфляция - это процесс увеличения общего уровня цен на товары и услуги в экономике за определенный период времени. Когда инфляция растет, покупательная способность денег снижается, что означает, что каждая единица валюты покупает меньше товаров и услуг, чем раньше. Причины инфляции Инфляция может возникать по разным причинам, включая:

• Дисбаланс между спросом и предложением: когда спрос на товары и услуги превышает предложение, цены начинают расти, что ведет к инфляции.

• Рост производственных издержек: если стоимость сырья, труда или других ресурсов, необходимых для производства товаров и услуг, возрастает, производители могут перенести эти издержки на потребителей, повышая цены на свою продукцию.

• Монетарная политика: если Центральный банк увеличивает объем денежной массы в обращении, это может привести к росту инфляции.

• Внешние факторы: изменение курса национальной валюты или глобальные экономические события могут также способствовать инфляции.

Измерение инфляции Инфляция обычно измеряется с помощью индекса потребительских цен (ИПЦ), который отражает изменение стоимости корзины товаров и услуг, типичных для потребления домохозяйствами. Центральные банки и правительства стремятся поддерживать инфляцию на определенном уровне, чтобы обеспечить стабильность экономики. Влияние инфляции на экономику и население Инфляция может иметь как положительные, так и отрицательные последствия для экономики и населения:

• Положительные аспекты: умеренная инфляция может стимулировать экономический рост, поскольку ожидание роста цен может мотивировать потребителей и предприятия к дополнительным тратам и инвестициям.

• Отрицательные аспекты: высокая инфляция может привести к снижению покупательной способности населения, увеличению стоимости жизни и нестабильности экономики.

Заключение Инфляция - это важное экономическое явление, которое влияет на стоимость товаров и услуг, а также на благосостояние населения. Понимание основ инфляции и ее причин помогает нам лучше осознавать экономическую ситуацию и принимать обоснованные финансовые решения. Статьи по инфляции: • Стратегии контроля инфляции и их влияние на экономику

• Причины инфляции: разбираемся в основных факторах.

• Годовая инфляция 2022-2024.

• 3 главных врага вашего капитала – Запомни навсегда!

подробнее необходимо будет поддерживать на постоянной основе более высокий уровень ключевой ставки. Это снизит доступность кредитования для граждан и бизнеса.

• Распространение криптовалют приводит к выводу сбережений граждан за периметр российского финансового сектора и, как следствие, сокращению его возможностей по финансированию реального сектора и снижению потенциального роста экономики, что уменьшает количество рабочих мест и потенциал роста доходов граждан.

• Криптовалюты активно используются в противоправной деятельности (отмывание доходов, наркоторговля, финансирование терроризма и т.д.). Их распространение создает благоприятные условия для криминальных операций, вымогательства и взяточничества и является вызовом для глобальной системы противодействия отмыванию денег и финансированию терроризма (ПОД/ФТ). Обеспечить необходимую прозрачность обращения криптовалют невозможно.

6. Глобальный подход к регулированию криптовалют пока окончательно не сформирован,во многих странах деятельность по обращению криптовалют находится в «серой» зоне,но в целом можно отметить тренд на ужесточение регулирования:

• Ряд стран уже ввел запрет на использование криптовалют (прежде всего Китай) или планирует ввести такой запрет (например, Индия), некоторые страны (например, Китай, Иран)установили также запрет на осуществление майнинга.

• Некоторые страны разрешают работу криптовалютных бирж, но планомерно ужесточаютк ним требования в части ПОД/ФТ и т.д.

• Ведущие регуляторы публикуют предупреждения для потребителей о высоких рисках инвестирования в криптовалюты.

• В странах, где стейблкойны используются как альтернатива инвестиционным фондам, регуляторы сосредоточены на устранении данного арбитража.

7. Потенциальные риски финансовой стабильности, связанные с криптовалютами, значительно выше для стран с формирующимися рынками, в т.ч. для России, в частности, из-за традиционно более высокой склонности к валютизации и недостаточного уровня финансовой грамотностиФинансовая грамотность — знание и понимание финансовых понятий и принципов, необходимых для принятия обоснованных решений в области финансов. подробнее. Развитые страны, в особенности с резервными валютами, пока могут позволить себе более мягкое отношение к криптовалютам, следуя по пути постепенного расширения охвата регулирования.

8. Более жесткий подход реализуется по отношению к необеспеченным криптовалютам, чем к стейблкойнам. Вместе с тем скоординированная реакция ведущих стран по недопущению запуска глобального стейблкойна Diem (Libra), который мог представлять более серьезную угрозу для их финансовых систем, показывает крайне настороженное отношение регуляторов и к стейблкойнам.

9. С целью снижения угроз, обусловленных распространением криптовалют, Банк России предлагает внести следующие изменения в законодательство:

• Установить ответственность за нарушение законодательного запрета на использование криптовалют в качестве средства платежа за товары, работы и услуги, продаваемые и покупаемые юридическими и физическими лицами – резидентами Российской Федерации.

• Ввести запрет на организацию выпуска и (или) выпуск, организацию обращения криптовалюты (в т.ч. криптобиржами, криптообменниками, P2P-платформами) на территории Российской Федерации и установить ответственность за нарушение данного запрета.

• Ввести запрет на вложения финансовых организаций в криптовалюты и связанные с ними финансовые инструменты, а также на использование российских финансовых посредников и российской финансовой инфраструктуры для осуществления операций с криптовалютами и установить ответственность за нарушение данного запрета.

10.По некоторым видам криптовалют майнинг предполагает в том числе выпуск криптовалюты и/или получение криптовалюты в качестве вознаграждения за валидацию транзакций.Его нельзя не учитывать при рассмотрении предмета доклада, поскольку эта деятельность повышает вовлеченность населения и экономики в целом в криптовалютный рынок. Банк России считает, что текущий масштаб и дальнейшее распространение майнинга криптовалют на территории России несет существенные риски для экономики и финансовой стабильности:

• создает непроизводительный расход электроэнергии, ставящий под угрозу энергообеспечение жилых зданий, зданий социальной инфраструктуры и предприятий, а также реализацию экологической повестки Российской Федерации;

• формирует спрос на инфраструктуру для проведения операций с криптовалютами, что усиливает негативные эффекты от распространения криптовалют и создает стимулы для обхода регулирования (пункт 9).

Необходимо учитывать, что майнинг, осуществляемый в мире в целом, создает ряд дополнительных негативных эффектов для глобальной экономики. В частности, майнинг создает дополнительный спрос на рынке аппарат‑ ного обеспечения, способствуя его дефициту. Как следствие, могут повышаться цены не только на аппаратное обеспечение, но и на продукцию/услуги всех областей, в которых оно активно используется, что способствует ускорению глобальной инфляции.

В связи с этим, по мнению Банка России, оптимальным решением является введение в России запрета на майнинг криптовалют.

11. Банк России планирует совершенствовать систему регулярного мониторинга операций с криптовалютами, в т.ч. проводить совместную работу с финансовыми регуляторами стран, в которых зарегистрированы криптобиржи, чтобы получать информацию об операциях российских клиентов на зарубежных рынках криптовалют.

12.В последние годы Банк России и центральные банки многих стран активно внедряют системы быстрых платежей, которые отвечают потребностям граждан и бизнеса в мгновенных расчетах. Также многие центральные банки, в т.ч. Банк России, разрабатывают собственные цифровые валюты (ЦВЦБ) – новую платежную инфраструктуру, которая позволит гражданам, бизнесу и государству осуществлять мгновенные операции с минимальными комиссиями.

Таким образом, те преимущества криптовалют, которые делают их привлекательными как платежный инструмент в операциях, не связанных с отмыванием средств и прочей криминальной деятельностью, а именно быстрота, удобство, относительная дешевизна, можно реализовать и они уже реализуются через создание и развитие систем быстрых платежей, а в дальнейшем – еще и национальных цифровых валют.

13.Возможности криптовалют как инвестиционного инструмента более эффективно могут быть в дальнейшем реализованы благодаря использованию цифровых финансовых активов, выпущенных в соответствии с Федеральным законом от 31.08.2020 № 259-ФЗ «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации», которые являются инновационным инвестиционным инструментом и, в отличие от криптовалют, обеспечивают защиту инвесторов.

ВВЕДЕНИЕ

Сочетание беспрецедентно мягкой денежно-кредитной политики ведущих центральных банков в условиях пандемии, активного поиска доходности инвесторами, а также потребностей граждан и бизнеса в мгновенных платежах дало сильный толчок развитию рынка криптовалют. Несмотря на запреты со стороны ряда регуляторов, криптовалюты, являющиеся цифровыми денежными суррогатами, получают все более широкое распространение, что формирует новые вызовы для общества и регуляторов, а также потенциальные угрозы для экономики и финансовой системы. По разным косвенным оценкам, российские инвесторы являются одними из наиболее активных на глобальном рынке криптовалют.

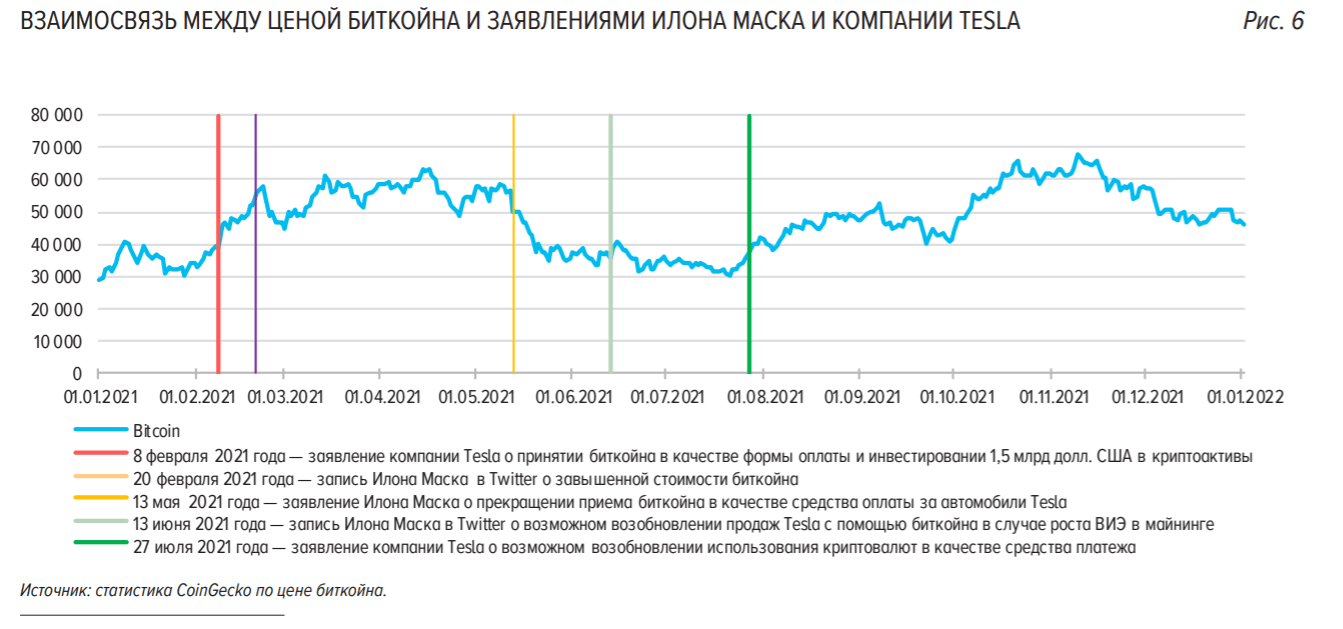

Цель создания криптовалют – обеспечение удобного платежного средства, потенциально привлекательного с инвестиционной точки зрения, создание возможности анонимизации платежей и обхода регуляторных ограничений за счет устранения посредников (банков и платежных систем) и передачи функции верификации проводимых транзакций в систему распределенных реестров. Цена криптовалют очень волатильна и зависит от востребованности пользователями, реакции инвесторов на заявления регуляторов, крупных компаний и известных лиц и во многом носит спекулятивный характер. Помимо высокой волатильности, криптовалюты характеризуются существенными рисками безвозвратной утраты средств из-за мошенничества, хакерских атак, отсутствия правовой защиты. В силу анонимного характера криптовалюты массово используются для проведения платежей в рамках преступной деятельности. Все это подвергает потенциальному риску потребителей и при увеличении охвата может представлять угрозу для финансовой стабильности.

В данном докладе подробно рассматриваются риски, которые распространение криптовалют создает для граждан, финансовой стабильности и экономической безопасности, представлены предложения для консультаций по возможным мерам регулирования. Доклад может представлять интерес для финансовых организаций, инвесторов, законодателей и общественности.

Доклад структурирован следующим образом. В первой главе приводятся основные понятия, характеризующие сферу обращения криптовалют, анализируется природа криптовалют и тенденции на данном рынке. Во второй главе оценивается уровень вовлеченности российских граждан в криптовалютный рынок и приводятся основные результаты опроса крупных финансовых организаций. В третьей главе анализируются ключевые угрозы криптовалют. В четвертой главе систематизирован международный опыт регулирования криптовалют и представлены предложения Банка России по развитию регулирования в России. В конце доклада приведены вопросы, по которым Банк России ожидает получить позицию участников рынка и других читателей.

1. ПРИРОДА КРИПТОВАЛЮТ, КЛАССИФИКАЦИЯ, ОСНОВНЫЕ ТРЕНДЫ

1.1. Криптовалюты: определение и классификация

После появления первой в мире криптовалюты Bitcoin в 2009 году рынок бурно развивался и в настоящее время включает широкий спектр различных инструментов, основанных в т.ч. на применении технологии распределенных реестров.

Используемые в докладе термины, которые имеют отношение к криптоактивам, но прямо не определены в действующем российском законодательстве, носят описательный характер, используются исключитель‑ но для целей настоящего доклада и не направлены на уточнение или толкование действующего российского законодательства. Определения соответствуют их трактовке в документах международных организаций, в частности см. Глобальный обзор финансовой стабильности МВФМеждународный валютный фонд, (МВФ) (англ. International Monetary Fund, IMF) — это специализированное учреждение (валютный фонд) Организации Объединённых Наций с главным офисом в... подробнее (октябрь 2021 года).

Наиболее широкий термин для обозначения таких инструментов – криптоактив – актив, который существует в цифровом виде или является цифровым представлением другого актива и создан с применением технологии распределенных реестров (см. врезку 1). Различным криптоактивам свойственны разные функции: одни используются для платежей, а другие – нет, некоторые схожи по сущности с ценными бумагами. Рассмотрим более подробно классификацию криптоактивов.

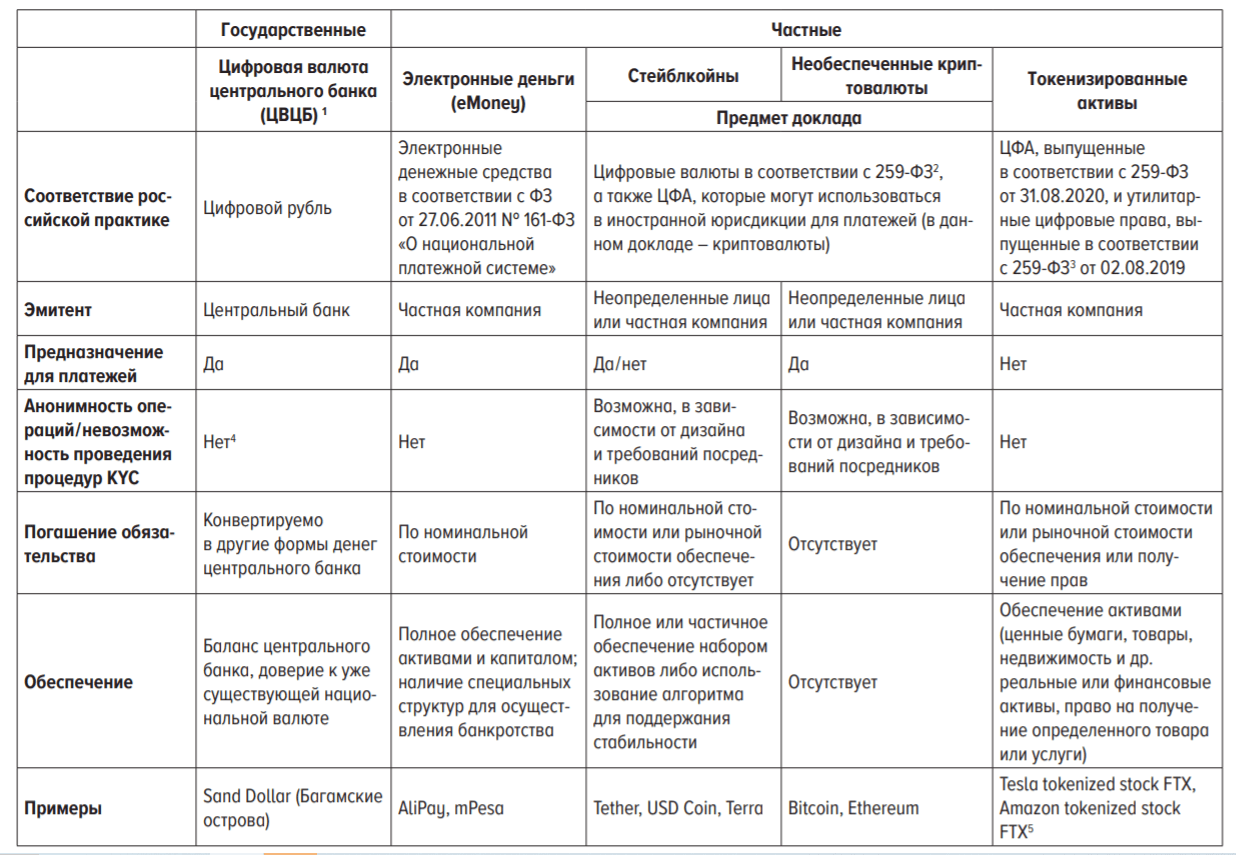

Эмитентом цифровой валюты центрального банка является государство в лице центрального банка. К эмитированным частным образом активам можно отнести электронные деньги (eMoney), необеспеченные криптовалюты, стейблкойны и токенизированные активы:

При этом следует отметить, что для биткойна и ряда других криптоактивов невозможно выделить кон‑ кретного эмитента, т.к. они выпускаются децентрализованно. Тем не менее в децентрализованном реестре участвует множество частных лиц, поэтому к ним все равно применима характеристика «частные»

1) Электронные деньги – цифровая альтернатива наличным, выпущенная частным эмитентом.

Согласно статье 3 Федерального закона от 27.06.2011 № 161‑ФЗ «О национальной платежной системе», электронные денежные средства – денежные средства, которые предварительно предоставлены одним лицом (лицом, предо‑ ставившим денежные средства) другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета (обязанному лицу), для исполнения денежных обязательств лица, предо‑ ставившего денежные средства, перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа.

2) Необеспеченные криптовалюты (биткойн – наиболее распространенная в мире криптовалюта и альткойны) – криптоактивы, характеризующиеся отсутствием обеспечения, не могут быть погашены у эмитента, предназначены для использования в качестве средства платежа.

Данное название получили все криптовалюты, являющиеся альтернативой биткойну.

3) Стейблкойны – криптоактивы, отличающиеся от альткойнов и биткойна тем, что обеспечены иными активами и/или при их выпуске используется специальная система, ограничивающая волатильность их курса. Они могут применяться в целях платежей или представлять собой аналог фонда денежного рынка или иного имущественного комплекса. Механизм обеспечения при этом может не иметь надлежащих правовых основ, быть непрозрачным и неполным.

4) Токенизированные активы – криптоактивы, применяемые в целях закрепления за их владельцем определенных прав, которые можно разделить на следующие виды: (i) аналоги долговых ценных бумаг, (ii) аналоги акций (подтверждение участия в капитале организации), (iii) подтверждение права на получение определенного товара или услуги.

Например, Non Fungible Tokens – невзаимозаменяемые токены, являющиеся уникальными и неделимыми (например, токены на предметы искусства, активы, используемые в компьютерных играх, и т.д.).

Предметом настоящего доклада являются необеспеченные криптовалюты и стейблкойны (далее – криптовалюты). Криптовалюты включают цифровые валюты в соответствии с Феде‑ ральным законом от 31.08.2020 № 259‑ФЗ6 (далее – закон о ЦФА), а также ЦФА, которые могут использоваться в иностранной юрисдикции для платежей.

Федеральный закон от 31.08.2020 № 259‑ФЗ «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации».

КЛАССИФИКАЦИЯ ЦИФРОВЫХ ДЕНЕГ И КРИПТОАКТИВОВ

1 ЦВЦБ – цифровая форма денег, выпускаемая центральным банком и являющаяся его обязательством. Будучи третьей формой денег (наряду с наличными и безналичными деньгами), ЦВЦБ является законным платежным средством на территории страны. Для ЦВЦБ характерны все основные функции денег – это средство платежа, мера стоимости и средство сбережения.

2 Федеральный закон от 31.08.2020 № 259‑ФЗ «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации».

3 Федеральный закон от 02.08.2019 № 259‑ФЗ «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты Российской Федерации».

4 Отдельные регуляторы потенциально рассматривают возможность реализации анонимных операций в ЦВЦБ в пределах определенных лимитов.

5 С июня 2021 года биржаБиржа — это площадка, где встречаются продавцы и покупатели. Сейчас это происходит в онлайн-режиме. Главная цель биржи — обеспечить безопасные сделки между участниками, за что она взимает комиссию. Биржа – это термин, который часто используется в финансовом мире, но что он на самом деле означает? В этой статье мы разберемся с основами биржи, ее функциями и тем, как она влияет на экономику и инвестиции. Если вы новичок в инвестициях или просто хотите узнать больше о финансовых рынках, эта статья поможет вам разобраться в теме. Основы биржи Биржа – это организованный рынок, на котором происходит торговля ценными бумагами, такими как акции, облигации и производные финансовые инструменты. Биржи играют важную роль в экономике, так как они обеспечивают ликвидность и прозрачность для инвесторов, а также помогают компаниям привлекать капитал для роста и развития. Функции биржи

• Обеспечение ликвидности: Биржи позволяют инвесторам легко и быстро покупать и продавать ценные бумаги, что обеспечивает ликвидность на рынке.

• Определение цен: Биржи формируют цены на ценные бумаги на основе законов спроса и предложения, что обеспечивает прозрачность и справедливость ценообразования.

• Регулирование: Биржи контролируются регуляторными органами, которые следят за соблюдением законов и правил, чтобы защитить интересы инвесторов и обеспечить стабильность рынка.

• Привлечение капитала: Компании могут выпускать акции или облигации на бирже, чтобы привлечь инвестиции для своего развития и роста.

Виды бирж

• Фондовые биржи: На фондовых биржах торгуются акции компаний. Примеры фондовых бирж включают Нью-Йоркскую фондовую биржу (NYSE), MOEX (Московская биржа) и NASDAQ.

• Облигационные биржи: Облигационные биржи специализируются на торговле облигациями, выпущенными правительствами и корпорациями.

• Товарные биржи: На товарных биржах торгуются сырьевые товары, такие как золото, нефть и зерно.

• Валютные биржи: Валютные биржи, такие как FOREX, позволяют инвесторам торговать валютными парами.

• Срочные биржи: На срочном рынке обращаются фьючерсные контракты на индексы, акции, валютные пары, процентные ставки; фьючерсы на драгоценные металлы (золото, серебро, платина, палладий), цветные металлы (алюминий, медь, никель, цинк); фьючерсы на нефть, сахар, природный газ, пшеницу; маржируемые опционные контракты на фьючерсы, премиальные опционы на акции. Пример: Московская биржа.

Заключение Биржи играют ключевую роль в мировой экономике, обеспечивая ликвидность, прозрачность и возможность привлечения капитала для компаний. Понимание основ биржи и ее функций поможет вам стать более осведомленным инвестором и принимать обоснованные финансовые решения. Важно помнить о рисках, связанных с инвестициями, и всегда следить за новостями и аналитикой, чтобы быть в курсе последних тенденций и изменений на рынке. подробнее FTX начала торговать токенизированными акциями крупнейших компаний, среди которых Tesla, Netflix, Google и другие.

Источники: приложение 2.1 Глобального обзора финансовой стабильности МВФ, октябрь 2021 года, Банк России.

В соответствии с законом о ЦФА цифровой валютой признается «совокупность электронных данных, содержащихся в информационной системе, которые предлагаются и (или) могут быть приняты в качестве средства платежа, не являющегося денежной единицей на территории РФ, денежной единицей иностранного государства и (или) международной денежной единицей, и (или) в качестве инвестиций и в отношении которых отсутствует лицо, обязанное

перед каждым обладателем таких электронных данных, за исключением оператора и (или) узлов информационной системы, обязанных только обеспечивать соответствие порядка выпуска этих электронных данных и осуществления в их отношении действий по внесению (изменению) записей в такую информационную систему ее правилам».

Вопросы организации выпуска, непосредственно выпуска и обращения цифровой валюты в России законодательно не урегулированы. Это означает, что криптообменники, криптобиржи, P2P-платформы и прочие операторы криптовалютного рынка находятся вне правового поля.

При этом закон о ЦФА запрещает использование цифровых валют в качестве средства платежа на территории Российской Федерации.

Цифровые финансовые активы, определенные в законе о ЦФА, а также утилитарные цифровые права, определенные Федеральным законом от 02.08.2019 № 259-ФЗ(7) , соответствуют токенизированным активам (8).

7 Федеральный закон от 02.08.2019 № 259‑ФЗ «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты Российской Федерации».

8 Цифровыми финансовыми активами в соответствии с установленным законодательством признаются цифровые права, включающие денежные требования, возможность осуществления прав по эмиссионным ценным бумагам, права участия в капитале непубличного акционерного общества, право требовать передачи эмис‑ сионных ценных бумаг, которые предусмотрены решением о выпуске цифровых финансовых активов в порядке,

установленном законом о ЦФА, выпуск, учет и обращение которых возможны только путем внесения (изменения) записей в информационную систему на основе распределенного реестра, а также в иные информационные системы.Утилитарные цифровые права предоставляют право требовать передачи вещи (вещей), передачи исклю‑ чительных прав на результаты интеллектуальной деятельности и (или) прав использования результатов интеллектуальной деятельности, право требовать выполнения работ и (или) оказания услуг.

Закон о ЦФА определяет ряд обязательных условий в отношении ЦФА. В частности, права по ЦФА возникают у первого обладателя с момента внесения в информационную систему, в которой осуществляется выпуск ЦФА. Оператором этой информационной системы может быть только российское юридическое лицо, включенное в соответствующий реестр Банка России.

Федеральный закон от 02.08.2019 № 259-ФЗ также вводит ряд условий в отношении утилитарного цифрового права, в частности устанавливает, что его осуществление, распоряжение им, обременение утилитарного цифрового права и ограничение распоряжения возможны только в инвестиционной платформе, функционирование которой регламентировано данным законом.

Врезка 1. Технология распределенных реестров и ее применение помимо криптовалют

На данный момент, как правило, в основе криптовалют лежит технология распределенных реестров и децентрализованного хранения информации. Необходимо отметить, что данная технология применима не только в сфере криптовалют и уже используется в различных процессах на финансовом рынке: например, для защиты проводимых транзакций и подтверждения владения активом, при этом создание полностью анонимной среды, как в случае с биткойном, необязательно.

Ряд функций профессиональных участников рынка ценных бумаг, банков и операторов электронных денежных средств может быть переложен на распределенный реестр, в частности учет совершенных транзакций, подтверждение транзакций.

У технологии блокчейн есть ряд существенных недостатков. Во-первых, в блокчейн-платформах не решены вопросы производительности, они, как правило, не позволяют обрабатывать большое количество транзакций одновременно. Так, например, в биткойн-сети скорость подтверждения транзакций в блокчейне не превышает семи транзакций в секунду, в то время как, например, международная платежная система Visa может обрабатывать до 24 тыс. транзакций в секунду. Во-вторых, не решены вопросы с противодействием отмыванию доходов и финансированию терроризма из-за наличия механизмов, позволяющих анонимизировать транзакции, совершаемые в блокчейн-платформах (миксеров, протоколов доказательства с нулевым разглашением и других средств обеспечения конфиденциальности).

Необходимо отметить, что в настоящее время многими центральными банками1 разрабатываются ЦВЦБ, которые позволяют реализовать технологические преимущества криптоактивов и одновременно с этим предоставляют гарантии, присущие фиатной валюте. Создание ЦВЦБ позволит нивелировать риски, вызванные отсутствием обеспечения и контроля со стороны государства за криптовалютами, одновременно сохранив ряд преимуществ, связанных с использованием технологии распределенных реестров.

Китай, Россия, Эквадор, Гана, Израиль, Ямайка, Япония, Республика Корея, Казахстан, Швеция, Таиланд, Турция, Украина, Уругвай, Венесуэла разрабатывают пилотные проекты ЦВЦБ. ЦВЦБ уже внедрены на территории Багамских островов (Sand Dollar), восточнокарибских государств (DCash) и Нигерии (eNaira).

Банк России также разрабатывает национальную цифровую валюту (цифровой рубльОпределение Цифровой рубль представляет собой третью форму рубля, которая будет храниться в цифровых кошельках граждан и компаний. Эта форма будет существовать в дополнение к наличным и безналичным деньгам. Кошельки будут открываться на платформе Банка России и операции с цифровыми рублями будут проходить на этой же платформе. Доступ к цифровым кошелькам будет осуществляться через привычные дистанционные каналы, такие как мобильные приложения банков и интернет-банки. Кто выпускает цифровой рубль Согласно новым изменениям, цифровые рубли будут выпускаться Банком России (эмитент) так же, как сегодня выпускаются бумажные и металлические деньги. Эта форма денег будет доступна для использования гражданами наравне с наличными и безналичными деньгами на свое усмотрение и по своему желанию. Обязательно ли пользоваться Граждане будут имеют свободу выбора, какую форму рубля использовать — наличную, безналичную или цифровую. Этот выбор будет полностью зависеть от соображений человека. Кроме того, если кто-то переведет вам цифровые рубли, вы сможете мгновенно перевести их себе на счет в банке и, при желании, снять наличные в банкомате или кассе банка в любой момент. Чем отличается от криптовалюты Существуют фундаментальные различия между цифровым рублем и криптовалютой. Криптовалюта не имеет единого эмитента и центра управления, который отвечает за нее. В то же время, цифровой рубль - это национальное денежное средство и форма национальной валюты, которую будет выпускать Банк России. Следовательно, эта валюта будет иметь своего эмитента и центрального управляющего органа, который будет нести ответственность за нее. Как открыть цифровой кошелёк Каждый гражданин сможет открыть свой цифровой кошелек и использовать его через любое мобильное приложение банка, в котором зарегистрирован. Тем не менее, на платформе Банка России будет находиться сам кошелек, что позволит гражданам свободно перемещаться между банками и использовать один и тот же цифровой кошелек. У вас может быть открыт только один цифровой кошелек. Как можно будет положить деньги на цифровой кошелек и снять их? Если у вас есть безналичные рубли на счете в банке, вы сможете обменять их на цифровые рубли в соотношении один к одному без комиссии, используя мобильное приложение банка, в котором вы обслуживаетесь, и функцию "Пополнить" в своем цифровом кошельке. Если у вас есть наличные деньги, то вам нужно будет сначала положить их на свой счет в банке через банкомат или кассу банка, а затем обменять их на цифровые рубли, используя привычное мобильное приложение. Чтобы снять деньги с цифрового кошелька, вам также нужно будет сперва перевести их на свой банковский счет через мобильное приложение и затем снять наличные в банкомате или кассе банка. Что нужно сделать, чтобы оплатить покупку цифровыми рублями или перевести другому человеку? Чтобы осуществить перевод денежных средств другому человеку, необходимо зайти в свой цифровой кошелек через мобильное приложение своего банка, выбрать опцию "Перевод", выбрать нужного получателя из списка контактов или ввести его номер мобильного телефона, ввести сумму перевода и подтвердить операцию. Деньги мгновенно поступят на цифровой кошелек получателя. Чтобы оплатить покупку с использованием цифровых рублей, нужно считать QR-код, выбрать цифровой рубль в качестве средства оплаты и подтвердить операцию. В будущем использование цифровых рублей также позволит осуществлять бесконтактные платежи с помощью технологии NFC. Будет ли начисляться кешбэк и проценты? Цифровой рубль создан как средство для проведения платежей и переводов, и не предназначен для накопления или получения кредитов. Поэтому на эту валюту не будут начисляться проценты. Также не будет предусмотрен кешбэк за операции с цифровыми рублями. Какой курс будет у цифрового рубля Существует миф о том, что цифровой рубль может иметь отличный от обычного рубля курс валюты. Однако это не так, поскольку в России используется только одна денежная единица - рубль. Курс рубля формируется на основе отношения к другим валютам, независимо от того, является ли рубль наличным, безналичным или цифровым. Таким образом, курс цифрового рубля в любое время будет равен курсу обычного рубля. ЦБ РФ установил тарифы для операций с цифровыми рублями Центральный банк РФ определил тарифы на операции с цифровыми рублями, которые вступят в силу 1 января 2025 года, сообщает ЦБ. Для граждан платежи и переводы с использованием цифровых рублей не предусматривают комиссии. Однако юридическим лицам при переводах друг другу потребуется уплатить комиссию в размере 15 рублей за операцию. Бизнесу за прием цифровых рублей в оплату товаров и услуг будет начисляться тариф в 0,3% от суммы платежа, максимумом до 1,5 тыс. рублей. Для организаций, оказывающих ЖКХ-услуги, тариф станет равным 0,2% от суммы платежа, но не превышающим 10 рублей. Центробанк также подчеркнул, что каждый клиент физическое или юридическое лицо сможет завести только один кошелек для цифровых рублей. Процесс открытия кошелька и операции по пополнению его с банковских счетов либо переводы с кошелька на счета в банке будут осуществляться без взимания комиссии. Законы о цифровом рубле Законопроект № 270852-8 О внесении изменений в части первую, вторую и третью Гражданского кодекса Российской Федерации (о цифровом рубле).

Законопроект № 270838-8 О внесении изменений в отдельные законодательные акты Российской Федерации в связи с внедрением цифрового рубля.

Использована информация эмитента цифрового рубля Банка России и Госдумы РФ подробнее), которая станет третьей формой российской национальной валюты и будет использоваться наравне с наличными и безналичными рублями. Также на международном уровне поднимается вопрос об обеспечении трансграничной совместимости розничных ЦВЦБ, что необходимо для организации эффективных трансграничных платежей.

Инновационный хаб Банка международных расчетов (BIS) в Гонконге совместно с Монетарным управлением Гонконга (HKMA), Банком Таиланда, Институтом цифровых валют Народного банка Китая и Центральным банком ОАЭ реализует проект по обеспечению функциональной совместимости систем трансграничных оптовых платежей с использованием ЦВЦБ.

1.2. Динамика капитализации глобального рынка криптовалют, факторы ценообразования

Динамика капитализации криптовалют

В конце декабря 2021 года общий объем рыночной капитализации криптовалют и торгуемых на криптовалютных биржах токенизированных активов составил около 2,3 трлн долл. США (9), что почти в два раза превышает объем глобального рынка «зеленых» облигаций (10) и сопоставимо с объемом рыночной капитализации одной из крупнейших компаний – Microsoft (11).

9 Данные представлены по состоянию на 31 декабря 2021 года.

10 Объем мирового рынка «зеленых» облигаций на конец первого полугодия 2021 года – 1,3 трлн долл. США.

11 Объем капитализации Microsoft по состоянию на конец декабря 2021 года составил 2,5 трлн долл. США

Пикового значения совокупная капитализация криптовалют и торгуемых на криптовалютных биржах токенизированных активов достигла в начале ноября 2021 года – 9 ноября объем капитализации превысил отметку в 3 трлн долл. США. Совокупная рыночная капитализация криптовалют относительно объема глобальных финансовых активов составляет около 1% (12). При этом, по оценкам Банка Англии, 95% существующих в настоящее время криптоактивов являются необеспеченными.

12 Объем глобальных финансовых активов к 2021 году достиг около 250 трлн долл. США.

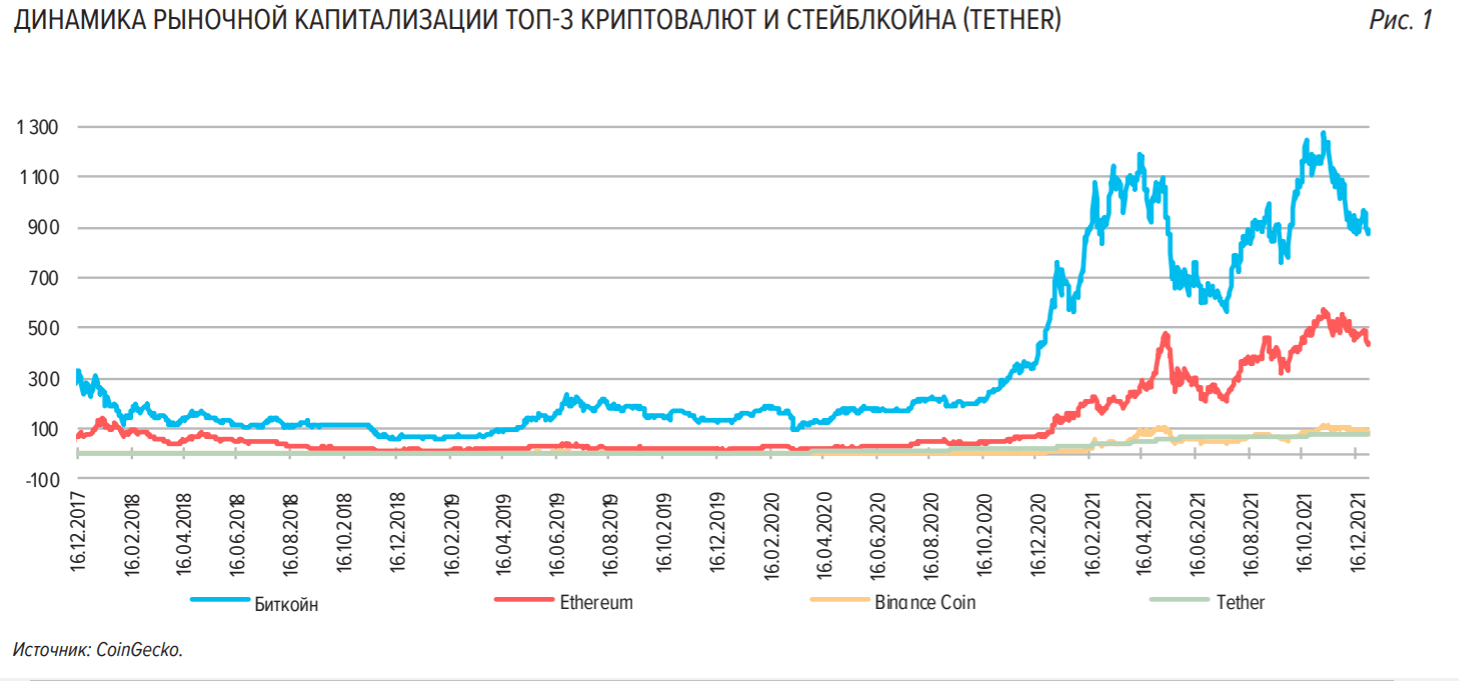

Наибольший объем капитализации приходится на биткойн (около 0,9 трлн долл. США, 38%), следом за ним идет Ethereum (около 450 млрд долл. США, 19%). На рынке стейблкойнов доминирует Tether с объемом капитализации 78 млрд долл. США. Рынок стейблкойнов небольшой, но демонстрирует высокий рост: рыночная капитализация основных стейблкойнов (Tether, USD Coin, Binance USD, DAI) увеличилась с 4,9 млрд долл. США в начале 2020 года до 143 млрд долл. США в декабре 2021 года).

На рис. 1 представлена динамика капитализации трех основных криптовалют и стейблкойна Tether, на которые приходится около 70% рынка криптовалют. В целом объем рыночной капитализации криптовалют стремительно рос в течение последних лет, но даже в течение короткого промежутка времени ситуация может кардинально измениться ввиду существенных колебаний их курса. Резкие спады и взлеты курса криптовалют наблюдаются на протяжении всего периода их существования.

рис. 1

В период до 2019 года очевидной корреляции изменений стоимости биткойна и традиционных активов (золота, ценных бумаг, недвижимости) не наблюдалось. Однако начиная с 2020 года произошел сдвиг в сторону увеличения корреляции, в первую очередь изменений стоимости биткойна и стоимости золота и акций крупнейших компаний.

Факторы, оказывающие влияние на стоимость криптовалют

Рыночная стоимость криптовалют определяется двумя группами факторов. С одной стороны, это оценка рынком перспективности технологий для обслуживания платежей в экономике (как в легальном, так и в нелегальном секторах) и ожидания по их дальнейшему распространению.

С другой стороны, это спекулятивные факторы, связанные с высокой волатильностью криптовалют, хайпом вокруг них и стремлением участников рынка к получению быстрого дохода.

В настоящий момент доля транзакций, которая приходится на крупнейшие криптовалюты, ничтожно мала по сравнению с аналогичными показателями для наиболее популярных платежных систем. Например, число транзакций, совершенных платежной системой Visa в 2020 году,

превышает число ончейн-транзакций с биткойном более чем в 1500 раз (13). Учитывая, что большинство стран идет по пути развития ЦВЦБ, которые будут предоставлять все преимущества криптовалют (для законных операций) и при этом иметь все характеристики законного платежного средства, значимого роста доли криптовалют в платежном обороте, скорее всего, не произойдет. Наоборот, периметр применения криптовалют будет сужаться по мере ограничения странами нелегальных операций. Таким образом, хотя в краткосрочном периоде можно ожидать некоторого увеличения использования криптовалют в связи с развитием метавселенной (например, платежи в онлайн-играх), а также с более широким использованием платежных платформ, позволяющих совершать операции с криптовалютами (таких, как BitPay и PayPal), в долгосрочном периоде с распространением ограничений на использование криптовалют в платежах следует ожидать разворота данного тренда.

13 Основано на расчетах Банка России по официальным данным Visa и сайта blokchain.com.

Это дает основания полагать, что спекулятивный спрос – основной фактор, влияющий на цену криптовалют и способствующий формированию пузыря (научные исследования подтверждают наличие пузырей в динамике их курса, см. врезку 2).

Врезка 2. Научные исследования по стоимости криптовалют

В последние годы было опубликовано много научных работ, исследующих оба фактора стоимости криптовалют. Работы по сетевому анализу и модели динамического ценообразования криптовалют фокусируются на применении криптовалют пользователями и сетевых эффектах: чем больше пользователей присоединяется к системе, тем больше возрастает ее полезность для них и, как следствие, – стоимость криптовалют. Другие исследования тестируют, имеются ли в динамике курса криптовалют признаки пузыря. В целом выводы научных работ говорят о том, что рост стоимости связан с расширением использования криптовалют, при этом динамика курса криптовалют часто отражает наличие пузыря на данном рынке.

Влияния распространенности криптовалют на их стоимость

Ряд работ: например, [1] и [2] доказывают, что рост уровня использования криптовалют приводит к увеличению их стоимости. В работе [1] строится модель динамического равновесия, демонстрирующая, что стоимость токенов определяется эндогенно за счет участников платформы и в результате действия сетевых экстерналий.

В статье [2] авторы рассматривают влияние на стоимость криптовалют появления новых участников (new address – уникальная последовательность цифр и букв в блокчейне, которая обозначает плательщика или получателя платежа и впервые появляется в сделках в течение недели) и приходят к выводу, что появление новых участников в блокчейне объясняет 8% вариации доходности криптовалюты (что выше, чем для показателя прибыли компании на рынке акций – 5%). При этом, анализируя динамику цен до и после появления новых участников, авторы делают вывод, что данная информация быстро отражается на цене, поскольку информация в блокчейне является общедоступной. В результате, по мнению авторов, мультипликаторМультипликатор — это коэффициент (соотношение) финансовых показателей компании и (или) ее стоимости. Мультипликаторы позволяют сравнивать инвестиционную привлекательность различных по размеру,... подробнее «цена/новые участники» позволяет прогнозировать будущую доходность криптовалют (чем он выше, тем ниже будущая доходность).

Выявление пузырей на рынке криптовалют

Многие работы исследуют наличие пузырей на рынке криптовалют. С точки зрения экономической теории пузырь – это отклонение рыночной стоимости от фундаментальной. Но поскольку фундаментальная стоимость применительно к криптовалютам не может быть надежно оценена, то пузырь определяется с помощью статистических методов. Данные методы изначально разрабатывались для выявления взрывного поведения цен (explosive price behavior, [3]) на фондовом рынке. Наиболее часто используются следующие методы:

- Дополненный тест Дики – Фуллера (проверка временного ряда на стационарность). В работе [3] представлен вариант рекурсивного теста, в котором меняется начальное значение. Данная процедура дает более точные результаты в случае многочисленных эпизодов взрывного роста в данных. Авторы используют тест для выявления пузырей в динамике американского фондового рынка в 1871–2010 годах (S&P 500).

- Логопериодическая модель степенного закона (Log-Periodic Power Law model, [4]). Модель предполагает, что в случае пузыря цены показывают степенной рост, и позволяет спрогнозировать критическую точку, после которой пузырь схлопывается. Авторы используют данную процедуру для выявления пузыря и его критической точки для Shanghai Composite index в 2007–2008 годах.

В работе [5] оба метода используются для анализа курса биткойна в 2016–2018 годах. Авторы приходят к выводу, что динамика цены биткойна постоянно характеризуется наличием пузырей. Авторы выявляют, что формированию спекулятивного пузыря способствуют ограниченность предложения биткойна и синдром упущенных возможностей (fear of missing out).

В исследовании [6] с помощью первого подхода анализируется поведение восьми криптовалют в 2017–2018 годах. Авторы также обнаруживают множество эпизодов взрывного роста криптовалют и выявляют, что основными предикторами пузыря являются объем торгов, волатильность (положительное влияние на формирования пузыря) и индекс страха VIX (негативное влияние). В исследовании [7] используется второй метод для анализа пузырей в ценовой динамике восьми основных криптовалют. Выводы исследования показывают, что динамика цен различных криптовалют взаимосвязана, определяющее значение имеет биткойн, при этом на рынке существенную роль играют спекулятивные факторы. В статье [8] также отмечается, что с середины 2015 года биткойн находится в стадии формирования пузыря.

В статье [9] авторы приходят к выводу о том, что пузырь на рынке биткойна имеет схожие характеристики с пузырем доткомов в 2000 году.

Таким образом, многие исследования подтверждают, что динамика курса криптовалют во многом определяется спекулятивными факторами и часто характеризуется формированием пузыря. Рост цен криптовалют отчасти объясняется расширением использования таких технологий новыми пользователями. Нужно учитывать, что в случае схлопывания пузыря или сокращения их использования, например в результате законодательных ограничений, стоимость криптовалюты может резко снизиться.

Список литературы:

- Cong, Lin William, Ye Li, Neng Wang. Tokenomics: Dynamic adoption and valuation. The Review of

Financial Studies, 2021. - Yukun Liu, Aleh Tsyvinski, Xi Wu. Accounting for Cryptocurrency Value. SSRN Papers, October 2021.

- Phillips, P. C. B., Shi, S., Yu, J. Testing for multiple bubbles: Historical episodes of exuberance and

collapse in the S&P 500. International Economic Review, 2015. - Vladimir Filimonov, Didier Sornette. A Stable and Robust Calibration Scheme of the Log-Periodic

Power Law Model. Physica A: Statistical Mechanics and its Applications, 2013. - Geuder Julian, Kinateder Harald, Wagner Niklas F. Cryptocurrencies as financial bubbles: The case of

Bitcoin. Finance Research Letters, 2019, Vol. 31. - F. A. Enoksen, Ch. J. Landsnes, K. Lucivjanska, P. Molnar. Understanding risk of bubbles in cryptocurrencies. Journal of Economic Behavior and Organization, 2020.

- Zhang, Junhuan and Xu, Yunqing, Cryptocurrency price bubble detection using log-periodic power

law model and wavelet analysis. SSRN Papers, 2021. - Nikolaos Kyriazis, Stephanos Papadamou, Shaen Corbet. A systematic review of the bubble dynamics of cryptocurrency prices. Research in International Business and Finance, 2020.

- R. Caferra, G. Tedeschi, A. Morone. Bitcoin. Bubble that bursts or Gold that glitters? Economics Letters, Vol. 205, 2021.

Одновременно с этим криптовалюты имеют характеристики финансовых пирамид: рост их цены поддерживается спекулятивным спросом со стороны вновь входящих на рынок участников. Владельцы, которые «выходят» из пирамиды, продают свои вложения с прибылью за счет новичков, которые приобретают криптовалюту в надежде на рост ее цены в будущем и сами своим спросом стимулируют ее рост. При этом концентрация большого количества отдельных криптовалют в руках небольшого круга инвесторов создает возможности для манипулирования ценой (подробнее данные риски описаны в разд. 3.1).

Если говорить отдельно о стейблкойнах, то помимо вышеуказанных факторов, их стоимость также определяется стоимостью обеспечивающих их активов. Но и тут нужно учитывать, что в условиях стресса могут происходить значительные колебания стоимости активов, которые способны существенно подорвать стабильностьОпределение Стабильность - это способность системы или процесса сохранять свои основные характеристики в течение определенного времени, несмотря на внешние воздействия или внутренние изменения. Стабильность может быть важна для разных областей, таких как экономика, политика, психология, экология и технологии. Экономическая В экономике стабильность означает отсутствие сильных колебаний в уровне цен, доходов, занятости и производства. Экономическая стабильность способствует росту, инвестициям и благосостоянию населения. Для поддержания экономической стабильности правительства и центральные банки используют различные инструменты, такие как фискальная и монетарная политика, регулирование и надзор. Политическая В политике стабильность означает отсутствие конфликтов, насилия, коррупции и социальных беспорядков. Политическая стабильность способствует демократии, правам человека и международному сотрудничеству. Для поддержания политической стабильности необходимо учитывать интересы разных групп, обеспечивать справедливость и равенство, а также предотвращать экстремизм и терроризм. Психологическая В психологии стабильность означает способность индивида или группы адаптироваться к изменяющимся условиям и справляться со стрессом, тревогой и депрессией. Психологическая стабильность способствует здоровью, счастью и самореализации. Для поддержания психологической стабильности необходимо развивать позитивное мышление, эмоциональный интеллект, социальные навыки и резилиентность. Экологическая В экологии стабильность означает способность экосистемы или биосферы сохранять свое биоразнообразие, продуктивность и функционирование в условиях антропогенного воздействия или природных катастроф. Экологическая стабильность способствует сохранению природных ресурсов, климата и качества жизни. Для поддержания экологической стабильности необходимо соблюдать принципы устойчивого развития, охраны окружающей среды и биологической безопасности. Технологическая В технологии стабильность означает способность технической системы или устройства работать без сбоев, ошибок и отказов в заданных пределах. Технологическая стабильность способствует эффективности, надежности и безопасности. Для поддержания технологической стабильности необходимо проводить регулярное тестирование, обслуживание и обновление. В заключение, стабильность - это важное свойство для разных сфер жизни, которое требует постоянного внимания и усилий. Стабильность может быть достигнута с помощью различных методов и мер, в зависимости от конкретной ситуации и целей. подробнее курса стейблкойнов.

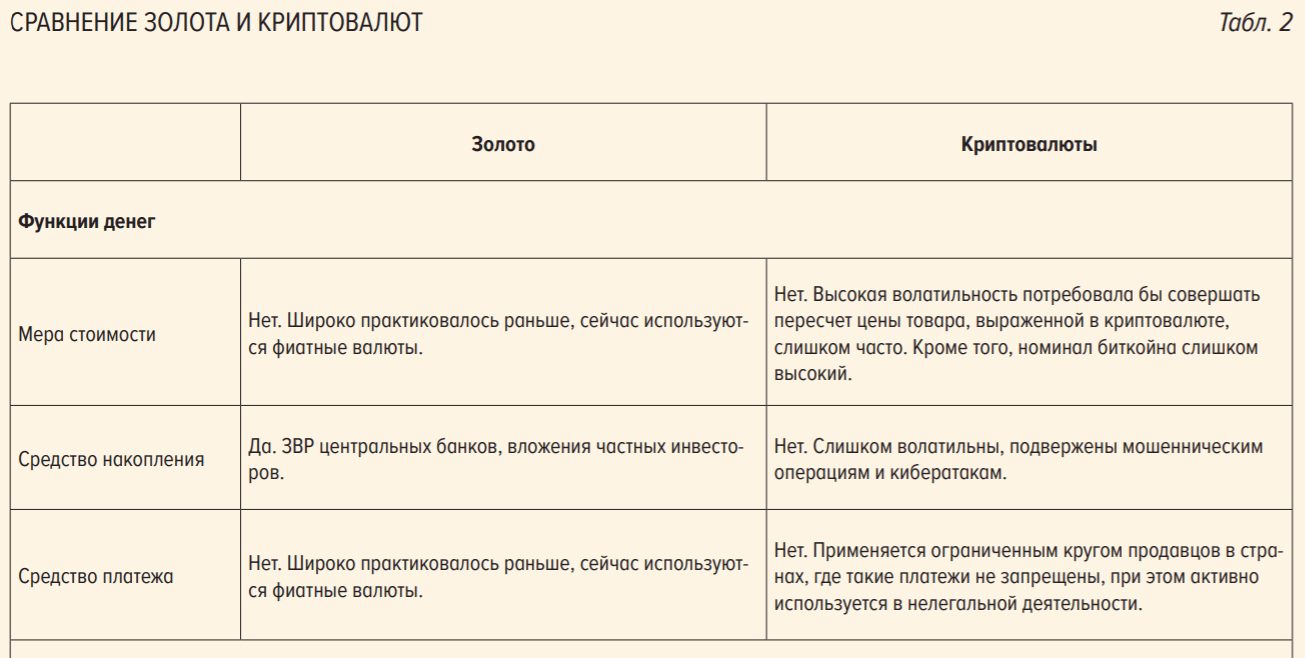

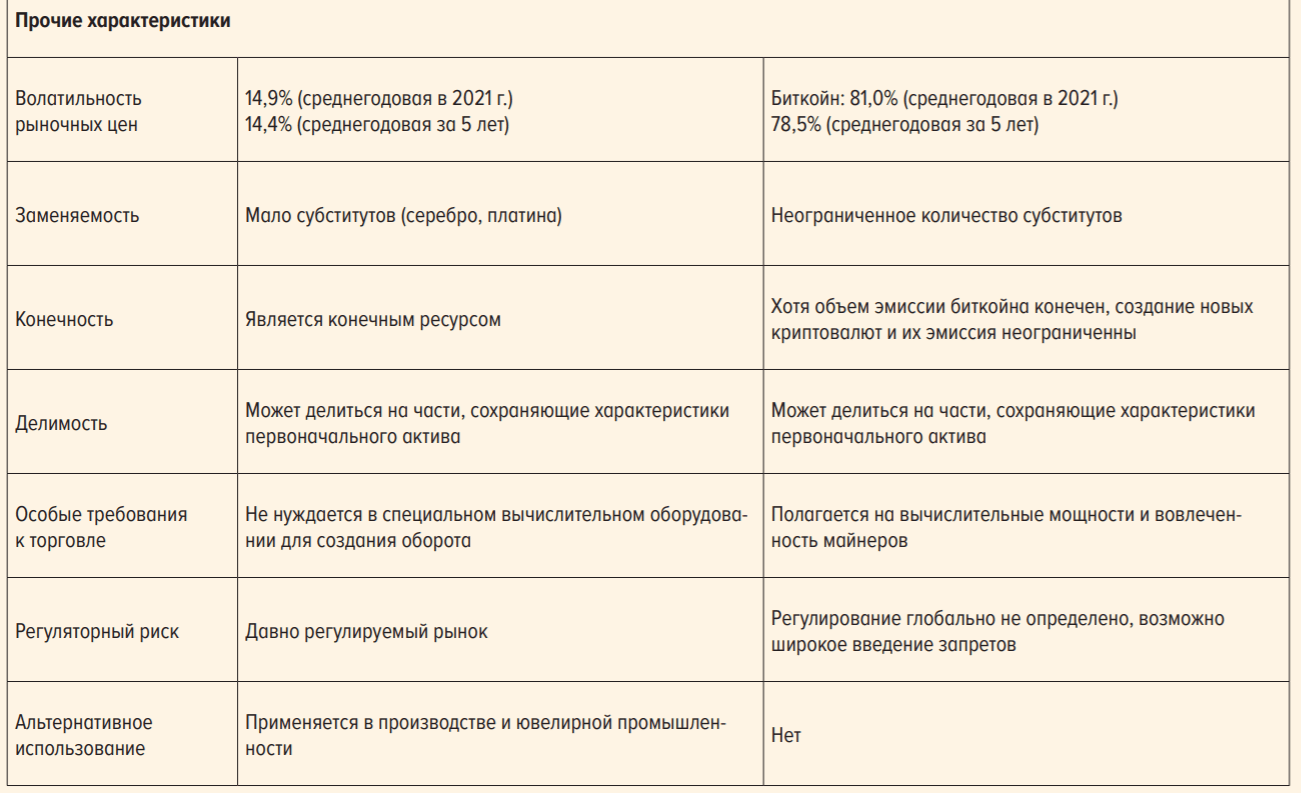

Врезка 3. Криптовалюты и золото

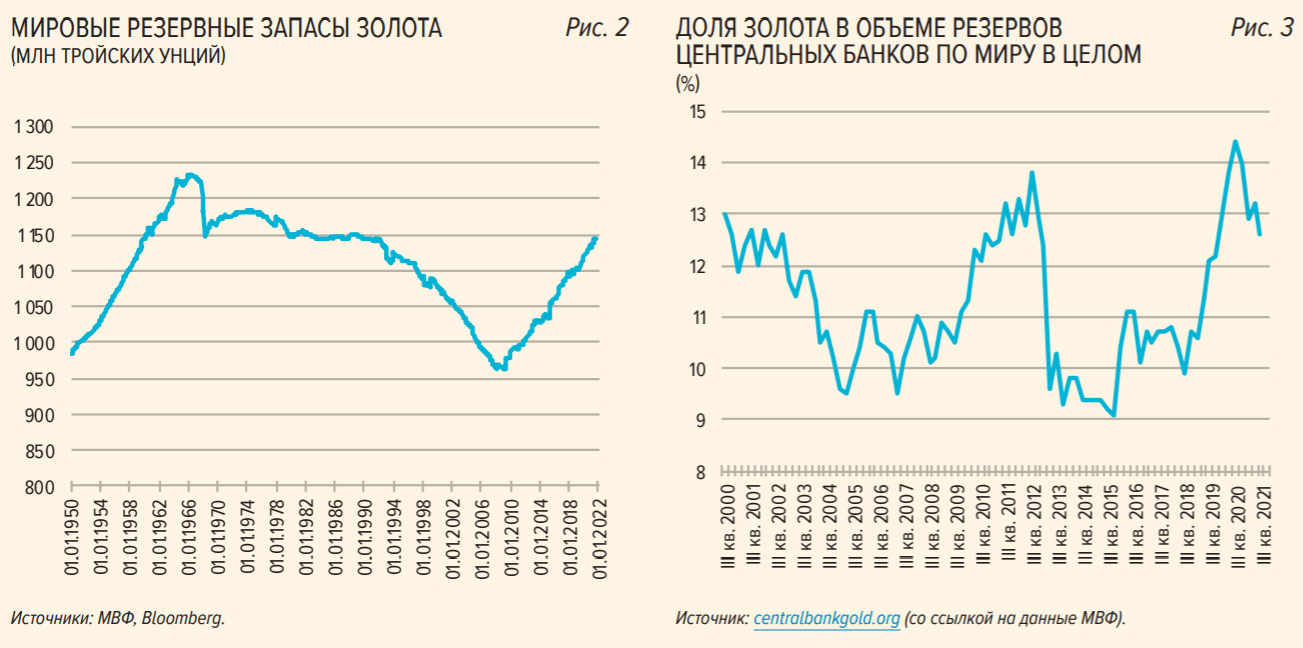

Криптовалюты иногда сравнивают с золотом, предполагая, что, как и золото, криптовалюты являются «защитным» активом, позволяющим уберечь сбережения от инфляции. Добыча (майнинг) и золота, и криптовалют – трудоемкий и затратный процесс. Иногда проводится параллель между золотом и криптовалютами с точки зрения теории денег (1). При этом необходимо учитывать, что золото уже давно не является деньгами, т.е. платежным средством. Оно ограниченно выполняет только одну функцию денег – является средством накопления, в частности используется центральными банками в качестве резервного актива (см. рис. 2 и 3). Волатильность цены золота (14,4% в 2021 году) высока и сопоставима с волатильностью фондового рынка (14,8% для S&P500 и 16,8% для MOEXГруппа "Московская Биржа" – крупнейшая российская биржа, единственная в России многофункциональная площадка по торговле акциями, облигациями, производными инструментами, валютой, инструментами... подробнее), но многократно ниже, чем волатильность курса биткойна (81%).

1 S. A. Wolla. Bitcoin: Money or Financial Investment? Federal Reserve Bank of St. Louis.

В то же время у золота и криптовалют есть целый ряд принципиальных отличий:

- Золото потеряло статус денег, но в перспективе вряд ли стоит ожидать изменения регулирования на рынке золота. Криптовалютам свойственен регуляторный риск: с развитием ЦВЦБ вероятным сценарием становится повсеместный запрет или существенное ужесточение регулирования криптовалют. После внедрения ЦВЦБ спрос на криптовалюты в легальной экономике начнет снижаться, и их применение будет представлять интерес в основном для совершения расчетов по нелегальной деятельности. В этом случае у регуляторов резко возрастут стимулы для полного запрета криптовалют, что обрушит их цену. Поэтому качество криптовалют как активов, защищающих от инфляции, существенно хуже, чем у золота.

- Золото – актив, количество которого на Земле заведомо конечно, у него нет близких по физическим свойствам субститутов. Объем эмиссии биткойна предположительно ограничен (21 млн единиц), однако биткойн имеет много альткойнов-субститутов, число и эмиссия которых может неограниченно расти.

- В отличие от криптовалют, золото не нуждается в специальном вычислительном оборудовании для создания оборота и может существовать в качестве финансового актива без современных информационных технологий.

- Если золото торгуется на регулируемых рынках и процесс ценообразования на него прозрачен, то рынок криптовалют подвержен кибератакам и мошенническим действиям, что может привести к значительным потерям у инвесторов.

Табл. 2 СРАВНЕНИЕ ЗОЛОТА И КРИПТОВАЛЮТ

МИРОВЫЕ РЕЗЕРВНЫЕ ЗАПАСЫ ЗОЛОТА

1.3. Основные способы и цели приобретения криптовалют

Существуют различные способы приобретения криптовалют:

- Майнинг – деятельность, в результате которой может осуществляться выпуск криптовалюты, а также получение криптовалюты в качестве вознаграждения за валидацию транзакций, которая сопровождается ресурсоемкими вычислениями. Майнинг можно охарактеризовать

как использование лицом принадлежащего ему оборудования для выполнения расчетов, необходимых для функционирования системы распределенного реестра определенного криптоактива. При этом привлечение пользователей для осуществления майнинга не является обязательным свойством криптовалют, поддержание системы распределенных реестров возможно и заранее определенным кругом лиц. - Приобретение криптовалют на специализированных торговых площадках – биржах криптовалют (далее – криптобиржи). Многие криптобиржи также выполняют функции обменников. Операции с криптовалютами на биржах включают следующие действия:

- покупка криптовалют и получение их на криптокошелек;

- продажа криптовалют с различных криптокошельков и счетов инвестора;

- ввод или вывод криптовалют или иных криптоактивов с личного кошелька пользователя на кошелек или счет инвестора, открытый криптобиржей, для осуществления с ними торговых операций;

- обмен криптовалют на фиатные валюты и их вывод на счет инвестора.

Большинство криптобирж привлекают инвесторов возможностью совершения торговых операций с основными криптовалютами, получить которые можно как путем покупки, так и посредством осуществления майнинга. Комиссии бирж зависят от типа операций: если пополнение счета на криптобирже производится в криптовалюте, то комиссия чаще всего минимальна либо не взимается вовсе. Однако в случае переводов фиатных денег в криптовалюту

взимается комиссия как используемой криптобиржей платежной системой, так и самой криптобиржей. При выводе цифровой валюты с криптобиржи ситуация аналогична – при выводе на криптокошелек или переводе в иную цифровую валюту комиссия меньше, чем при выводе в фиатные деньги.

3. Прочие способы приобретения криптовалют – покупка непосредственно у владельцев криптовалют без участия посредников, покупка криптовалют в криптообменниках и терминалах (15) и на сайтахЧто такое сайт? Простыми словами о главном Сайт, или веб-сайт (от англ. website: web — «паутина, сеть» и site — «место,... подробнее, предоставляющих услуги по обмену криптовалют на фиатную валюту (в т.ч. в анонимных сетях, DarknetДаркнет — это часть интернета, недоступная для стандартных поисковых систем. Доступ к нему возможен только через специальные инструменты, такие как Tor... подробнее).

Хранение информации о приобретенных пользователем криптовалютах может осуществляться как на кошельках, созданных самим пользователем (например, кошельки Bitcoin), так и на кошельках, созданных криптобиржей или сторонней организацией.

15 Американская сеть супермаркетов Walmart в рамках пилотной программы начала предлагать клиентам возможность покупки криптовалюты Bitcoin через терминалы Coinstar в партнерстве с компанией Coinme.

4. Приобретение инвестиционных продуктов, основанных на криптоактивах

Важным трендом последних лет стали приход на рынок криптовалют институциональных инвесторов и появление финансовых инструментов, привязанных к криптовалютам.

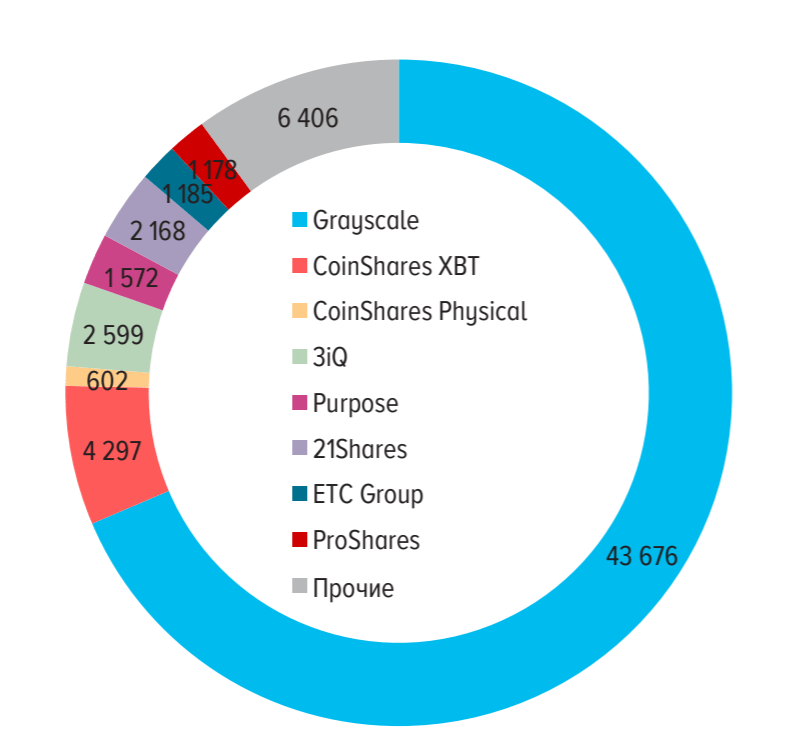

По оценкам интернет-ресурса CoinShares, публикующего данные об инвестиционных потоках, связанных с биткойном и прочими криптоактивами, в конце декабря 2021 года совокупный объем криптоактивов под управлением достиг отметки в 63 млрд долл. США (в начале 2021 года – 37,6 млрд долл. США), в т.ч. 40,1 млрд долл. США активов связаны с биткойном, 17,2 млрд долл. США – с Ethereum. Наибольший объем (рис. 4) приходится на крупнейшую управляющую компанию, специализирующуюся на инвестировании в криптоактивы, Grayscale Investments – по состоянию на конец декабря 2021 года объем активов под управлением составил 43,7 млрд долл. США.

Согласно докладу, подготовленному PwC, совокупный объем активов под управлением криптовалютных хедж-фондов в 2020 году составил 3,8 млрд долл. США (в 2019 году – 2 млрд долл. США). Отмечается, что большинство инвесторов являются физическими лицами c высоким уровнем дохода (54%). Наибольший интерес для криптофондов представляют распространенные криптовалюты: биткойн, Ethereum, Litecoin и другие. Более половины управляющих фондами осуществляют свою деятельность в таких странах, как США (43%), Великобритания (19%) и Гонконг (11%), однако юридически фонды расположены на Каймановых островах (34%), в США (33%) и Гибралтаре (9%).

Также наблюдается рост интереса к производным финансовым инструментам, связанным с криптовалютами: в конце декабря 2021 года открытые позиции по фьючерсам и опционам на биткойн составляли около 18,4 млрд долл. США и 12,1 млрд долл. США соответственно (16). В большинстве случаев торговля производными инструментами осуществляется на криптовалютных платформах. Однако в последнее время отмечается тенденция по запуску криптовалютных производных инструментов и на традиционных биржах.

16 Для сравнения: в декабре 2020 года открытые позиции по фьючерсам и опционам на биткойн составля‑ ли 7 млрд долл. США и 5 млрд долл. США соответственно.

В сентябре 2021 года одна из крупнейших в мире бирж, осуществляющая торговлю производными финансовыми инструментами, – Eurex объявила о запуске фьючерсного контракта на биткойн (ETN). Фьючерсный контракт основан на биржевом продукте на базе биткойна (схож по структуре с биржевыми фондами ETF) – BTCetc (Bitcoin Exchange Traded Crypto), торгуемом на Франкфуртской фондовой бирже.

В октябре 2021 года на Нью-Йоркской фондовой бирже стал торговаться первый в США биржевой фонд (ETF), основанный на биткойн-фьючерсах, торгуемых на Чикагской товарной биржеТоварный рынок (биржа) - это рынок, который торгует сырьевым сектором экономики, такими как нефть, металлы, пшеница, какао, фрукты и сахар. Простыми... подробнее (CME Group).

В целом интерес к криптовалютам со стороны основных крупных инвестиционных фондов/управляющих активами остается пока несущественным в силу связанных с криптовалютами рисков, в частности их волатильности и регуляторной неопределенности.

Причины инвестирования в криптовалюты и осведомленность о рисках

Согласно глобальному исследованию аналитической компании Binance Research, выделяются следующие причины инвестирования в криптовалюты:

- владение криптовалютой в рамках долгосрочной стратегии инвестирования (55% респондентов, основная причина);

- недоверие к традиционной финансовой системе (38%);

- возможность быстрой прибыли от краткосрочных торговых сделок (31%);

- боязнь упустить выгоду (FOMO – Fear Of Missing Out, 27%).

В Великобритании, по оценкам последнего исследования среди потребителей финансовых услуг, около 38% опрошенных заявили, что приобрели криптовалюту в азартных целях, 30% в 2021 году стали приобретать криптовалюту в дополнение к другим инвестициям. При этом только один из 10 потребителей осведомлен о предупреждениях о рисках вложений в криптовалюту, регулярно публикуемых на сайте Службы финансового надзора Великобритании (FCA).

Исследование также выявило, что в течение последних двух лет повышается осведомленность населения о таком понятии, как криптовалюта (с 42% в 2019 году до 73% в 2020 году и 78% в 2021 году), тем не менее такой высокий уровень осведомленности вовсе не свидетельствует о качестве и полноте информации о криптовалютах, что создает риски для потребителей при инвестировании в криптовалюту.

Также, согласно исследованиям, проведенным в Великобритании (17), порядка 45% молодых инвесторов в возрасте от 18 до 29 лет свои первые инвестицииИнвестиции - грамотное размещение капитала с целью получения прибыли. Инвестиции являются неотъемлемой частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) — кредит и проценты необходимо возвращать в оговоренные сроки независимо от прибыльности проекта, инвестиции (инвестированный капитал) возвращаются и приносят доход только в прибыльных проектах. Если проект убыточен — инвестиции могут быть утрачены полностью или частично. Инвестициями называют вложения ресурсов в различные проекты. Их можно разделить на финансовые (покупка ценных бумаг, вложение денег в бизнес на длительный или краткосрочный срок) и инвестиции в реальные активы. подробнее сделали именно в криптовалюты. Данный показатель почти вдвое превышает долю молодых инвесторов, инвестировавших через фонды (23%), и значительно превышает показатель инвестиционных трастов (13%). В акцииАкции - это ценные бумаги, которые обеспечивают ее владельцу долю в капитале компании. Приобретая акции, вы приобретаете часть компании. Акции являются одним из основных инструментов инвестирования на фондовом рынке и предоставляют возможность получения дополнительного дохода. Основные типы акций Обыкновенные Обыкновенные акции предоставляют право голоса на собрании акционеров и возможность участия в распределении прибыли, но не дают преимуществ при выплате дивидендов. Дивиденды от обыкновенных акций не гарантированы и выплачиваются только после того, как будут покрыты выплаты по привилегированным акциям. Также совет директоров может принимать решение о выплатах и их размерах. Привилегированные Привилегированные акции обычно не дают возможности участвовать в голосовании, однако их владельцы получают преимущественное право при распределении дивидендов. Обыкновенные ценные бумаги отличаются от привилегированных тем, что по привилегированным выплачивается условно-фиксированный дивиденд (например, в уставе компании может быть записано, что на выплату дивиденда по привилегированным акциям идет 10% прибыли компании, или что дивиденд по привилегированным акциям составляет 10% от номинальной стоимости акции). Еще в законе есть положение, что дивиденды по привилегированным акциям не могут быть меньше дивидендов по обыкновенным (бывают редкие исключения). При этом, привилегированные акции не голосуют при выборе директора и совета директоров, распределения прибыли и прочим вопросам. Пример: Из таблицы по акциям Сбербанка видно,что размер дивидендов одинаковый, но так как привилегированные акции стоят дешевле, то доходность вложений на одну акцию выше! Что касается привилегированных акций, то в основном их можно разделить на два типа: кумулятивные и конвертируемые. Первые предполагают сохранение дивидендов, даже если они не могут быть выплачены в срок. То есть обязательства эмитента перед акционерами сохраняются до стабилизации финансового положения компании. Второй вид предполагает возможность конвертировать их в обыкновенные или кумулятивные акции. Помимо этого существуют:

• Некумулятивные – невыплаченные дивиденды не накапливаются.

• Неконвертированные – не позволяющие менять акции на бумаги другого статуса.

• С долей участия – предполагают выплату фиксированных дивидендов без возможности получить прибыль сверх.

Как правило, дивидендная политика четко прописана в уставе компании и опубликована в открытых источниках. Получение дохода при ликвидации у обыкновенных акций НЕ гарантирован. У привилегированных - выплачиваются по остаточному принципу. Определена Уставом. Выплачивается в приоритетном порядке! Обособленные Обособленные акции - выделение\разделение бумаг в определенную категорию по разным признакам. Например, невозможно торговать иностранными акциями и их выделяют в отдельную группу с ограничениями в торговле. Как работают акции? Покупку акций можно совершить непосредственно на фондовой бирже или в Паевых Инвестиционных фондах (ПИФ). Для покупки необходимо использовать брокера с низкой комиссией, например АО Финам . Главная цель покупки любой акции – получение прибыли. Прибыль можно получить в виде дивидендов или сыграв на разнице курсов при покупке-продаже. Дивиденды выплачиваются по итогу отчетного периода, чаще это год, но в некоторых случаях может быть полгода, девять месяцев или квартал. Размер выплат принимается на совете директоров, а затем отдается на рассмотрение акционерами, которые могут предложить его увеличить или уменьшить. Доход можно получить от продажи акций при условии, что они выросли в цене. Для торговли целесообразнее выбирать обыкновенные акции, так как они более ликвидны, но дивидендная доходность обычно ниже. Чем отличаются акции от облигаций? Облигация выпускается эмитентом для привлечения дополнительных финансовых средств. Купить облигации могут частные и физические лица. Главное отличие таких ценных бумаг заключается в фиксированном сроке действия. Если акции представляют собой бессрочные ценные бумаги, то облигации компания выпускает на период, прописанный в эмиссионном документе. В течение этого периода инвестор получает доход в виде процентов, а потом возвращает первоначальную стоимость, которую потратил на покупку бумаг. То есть такой вид операций можно назвать кредитованием. При этом кредиторы не имеют права голоса на собраниях и не могут принимать участия в принятии решений внутри компании. Дивиденды по облигациям значительно ниже, чем по акциям, но они выплачиваются во всех случаях. Стабильность обусловлена тем, что облигации обеспечены имуществом и активами компании, или же другими средствами, гарантирующими регулярные выплаты процентного дохода. Цена на облигацию непосредственно связана с ее номинальной стоимостью, которая будет выплачена при погашении, а также номинальной доходностью и срочностью. Влияет и общая процентная ставка в экономике, при увеличении которой цена на облигацию снижается, и растет при повышении. При ликвидации компания-эмитент сначала рассчитывается с держателями облигаций, а потом уже делит оставшиеся средства с акционерами. Многие задаются вопросом, зачем покупать облигации, если доходность от них очень низкая, но для крупных инвесторов, которым нужен стабильный доход с гарантированным возвратом вложенных средств, а также для тех, кто не достаточно хорошо разбирается в нюансах работы фондовой биржи, надежнее приобретать облигации. Толковый словарь Ожегова Акция - ценная бумага, свидетельствующая о взносе определённого пая в предприятие, дающая её владельцу право участия в прибылях. Пакет акций. Акции поднялись, упали (цена на них возросла, снизилась). подробнее публичных компаний при этом инвестировали 18% опрошенных инвесторов.

17 Исследование проводилось компанией Opinion по заказу платформы прямых инвестиций Interactive Investor,

в опросе приняло участие 1000 респондентов.

FCA также подтверждает, что молодое поколение инвесторов более расположено к высоким рискам, связанным с инвестициями в криптовалюты. При этом FCA отмечает, что 59% молодых инвесторов признают, что значительные потери от инвестиционной деятельности существенно скажутся на их нынешнем и будущем уровне жизни. Ключевыми факторами вложения молодых инвесторов FCA назвала «удовольствие от инвестирования», а также социальные факторы. При этом около 38% опрошенных не указали ни одной серьезной причины для своих инвестиций. Таким образом, на популярность криптовалют среди молодых инвесторов влияние оказывает информационная среда, так называемый хайп. Положительный новостной фон, подкрепленный заявлениями известных лиц, свойственное молодежи недоверие к государственным органам являются основными причинами популярности криптовалют у молодого поколения инвесторов.

В Канаде уже в 2019 году уровень осведомленности населения о криптовалютах составлял 84%. Важная взаимосвязь выявлена между финансовой грамотностью и готовностью инвестировать в биткойн: с повышением уровня финансовой грамотности растет осведомленность о криптовалютах, но снижается желание в них инвестировать (8% канадцев с низким уровнем финансовой грамотности сообщили о том, что владеют биткойном, против 4% канадцев с высоким уровнем финансовой грамотности).

Таким образом, в целом можно сделать вывод о том, что основным мотивационным фактором при осуществлении вложений в криптовалюту являются ожидания высокой доходности,в то же время в качестве аргумента для вложений в криптовалюту нередко приводится недоверие к традиционной финансовой системе. Интерес к криптовалютам часто сопровождается недостаточной финансовой грамотностью: ожидая высокую доходность от данного инструмента, люди не осознают все связанные с ним риски.

2. КРИПТОВАЛЮТЫ В РОССИИ

Для оценки объема вложений российских граждан в криптовалюты были проанализированы доступные публичные источники, а также проведен опрос среди кредитных организаций и платежных систем.

2.1. Оценка участия российских граждан на криптовалютном рынке

По результатам исследования компании Chainalysis в сентябре 2020 года, в рейтинге 154 стран по индексу глобального принятия криптовалют (Global Crypto Adoption Index) Россия заняла 2-е место (1-е место – Украина, 3-е место – Венесуэла). В соответствии с методикой Chainalysis (см. врезку 4) это означает, что в стране прослеживается высокий уровень использования криптовалюты по всем компонентам индекса. Объем сделок с криптовалютой в России в 2019–2020 годах относительно численности населения и размера экономики был очень высоким, однако в абсолютных числах значительно меньше, чем аналогичные показатели в США и Китае. В 2021 году Россия оказалась на 18-м месте в индексе (первые три места – у Вьетнама, Индии и Пакистана).

Врезка 4. Методика расчета Global Crypto Adoption Index

Global Crypto Adoption Index рассчитывается как среднее геометрическое значение четырех показателей:

1) стоимость полученной криптовалюты в рамках блокчейн-транзакций, взвешенная по паритету покупательной способности (ППС) на душу населения (On-chain cryptocurrency value received, weighted by purchasing power parity (PPP) per capita);

2) стоимость переведенной в рамках розничных блокчейн-транзакций криптовалюты, взвешенная по ППС на душу населения (On-chain retail value transferred, weighted by PPP per capita);

3) количество криптовалютных вкладов, взвешенное по числу интернет-пользователей (Number of on-chain cryptocurrency deposits, weighted by number of internet users);

4) объем P2P-торговли, взвешенный по ППС на душу населения и числу интернет-пользователей (Peer-to-peer (P2P) exchange trade volume, weighted by PPP per capita and number of internet users). Объем P2P-торговли рассчитывается по данным двух крупных платформ – Paxful и LocalBitcoins.

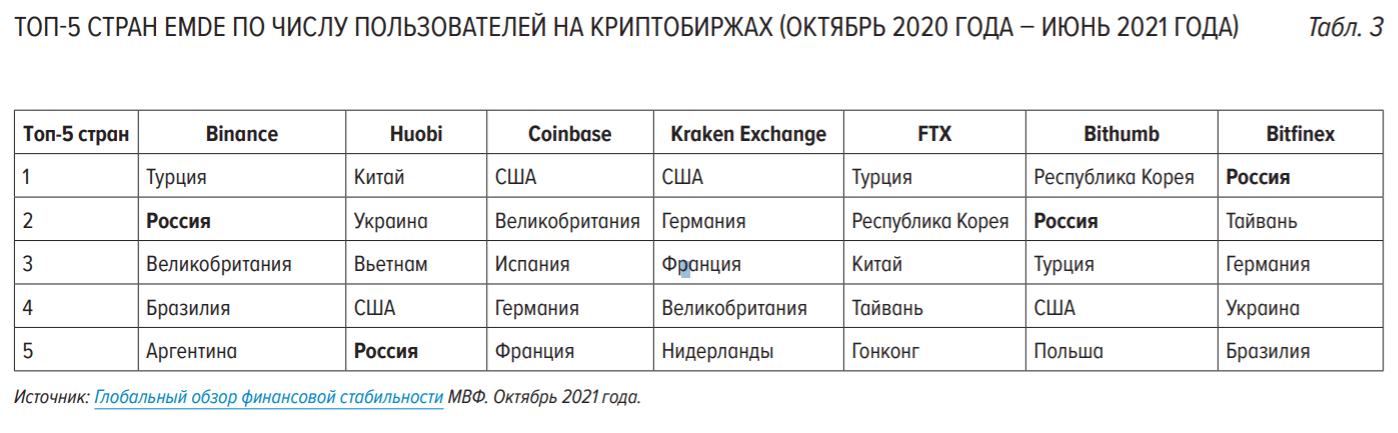

Информация о трафике со стороны российских пользователей на основных криптобиржах также указывает на то, что Россия является одним из ключевых игроков на рынке криптовалют. Согласно данным Глобального обзора финансовой стабильности Международного валютного фонда (GFSR), в период с октября 2020 года по июнь 2021 года (табл. 3) Россия наряду с несколькими другими странами с формирующимися рынками и развивающимися странами (EMDE) находилась в числе лидеров по количеству посещений сайтов таких криптобирж, как Binance (2-е место), Huobi (5-е место), Bithumb (2-е место), Bitfinex (1-е место).

Согласно данным, позволяющим оценить объем трафика с территории Российской Федерации, доля российских пользователей (1) на различных криптобиржах варьируется в пределах от 7 до 14,5%.

1 Статистика учитывает уникальные подключения к сайтам с территории России

Важно принимать во внимание, что предоставляемая интернет-ресурсами информация, исходя из природы криптовалют и различных способов их покупки и продажи, не может признаваться полной и достоверной. Учитывая наличие многочисленных способов приобретения криптовалют, точно установить общий объем торгов и владения криптовалютами не представляется возможным.

Таблица 3

Глобальный обзор финансовой стабильности МВФ. Октябрь 2021 года

Помимо иностранных криптовалютных бирж, в России распространена покупка криптовалют через криптообменники (в т.ч. telegram-боты, терминалы) в Интернете, в т.ч. за счет отсутствия обязательной идентификации и простоты «входа», которые, в частности, предоставляют возможность купить криптовалюту за фиатные деньги посредством P2P-переводов через банковские карты. Расчеты с гражданами России криптообменники зачастую осуществляют с банковских карт, электронных кошельков и лицевых счетов абонентов операторов связи, оформленных на подставных физических лиц (так называемые дропы), на которые покупатели криптовалюты со своих средств платежа переводят эквивалент фиатных денег, совершая P2P-перевод. При этом в назначении платежа не указывается истинная цель перевода. Далее эквивалент в криптовалюте переводится на указанный покупателем криптокошелек.

В связи со все более активным использованием P2P-переводов для расчетов с гражданами РФ в анонимных криптообменниках в Интернете Банком России изданы Методические рекомендации «О повышении внимания кредитных организаций к отдельным операциям клиентов – физических лиц» (от 06.09.2021 № 16-МР), в которых кредитным организациям рекомендовано оперативно выявлять подозрительные карты и кошельки и применять в отношении подобных инструментов противолегализационные меры, а также обеспечить необходимую информационную защиту P2P-сервисов от их роботизированного использования.

Одним из способов вложения российскими гражданами средств в криптовалюты становится инвестирование через финансовые инструменты, привязанные к их курсу или показателям иностранных организаций, связанных с криптовалютами. Как было упомянуто выше, на некоторых биржах торгуются биржевые фонды (ETF) на деривативы, в которые российские граждане уже начали вкладывать средства через иностранных посредников, но с использованием российской инфраструктуры (брокеры, консультанты и т.д.).

В целом популярность криптовалют среди российских инвесторов растет. Так же, как и в других странах (например, в Великобритании – см. раздел 1.3), в России, согласно проведенному Банком России в 2021 году исследованию поведения начинающих инвесторов (2), на втором месте по частоте совершения первой покупки после акций (29%) находится криптовалюта (12%).

2 Подробнее об исследовании и его методологии см. на сайте Банка России

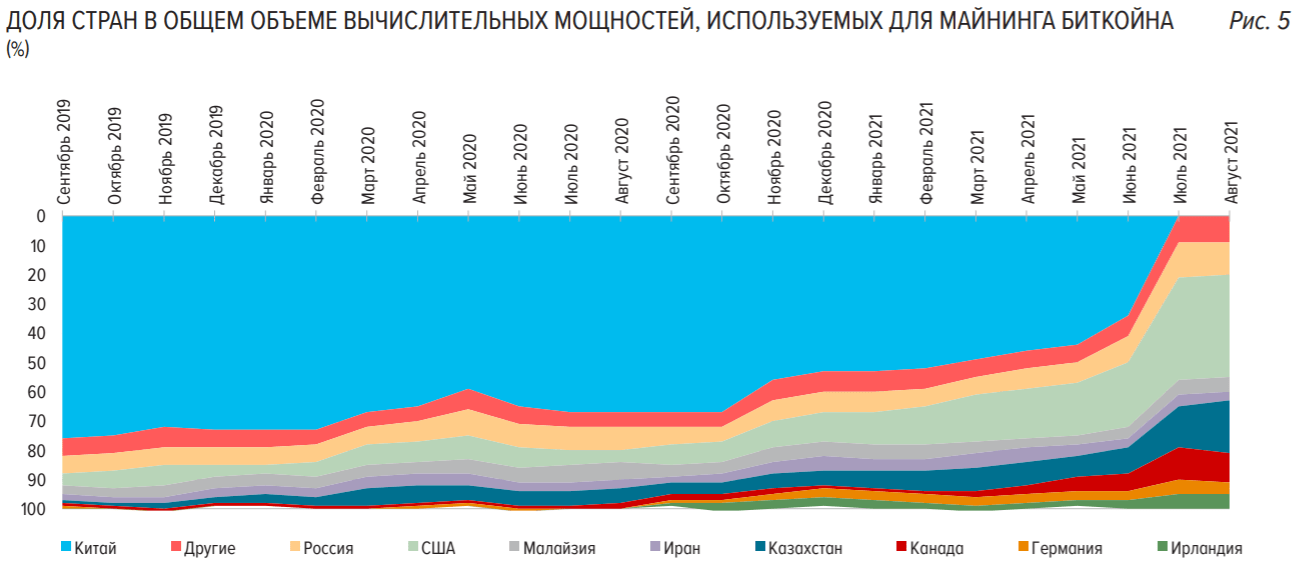

В августе 2021 года Россия вышла на 3-е место по объему майнинга биткойна – на ее долю приходится 11,23% вычислительных мощностей, используемых для майнинга биткойна (в начале 2021 года доля России составляла 6,9%). Согласно данным онлайн-сервиса Кембриджского центра по альтернативным финансам, демонстрирующего текущее потребление электроэнергии в связи с операциями в биткойнах, по состоянию на август 2021 года наибольшие объемы

вычислительных мощностей, используемых для майнинга биткойна, приходятся на США (35,4%), Казахстан (18,1%) и Россию (11,23%). Ситуация кардинально поменялась после введения запретов в Китае на осуществление майнинга и продажу оборудования, необходимого для осуществления майнинга, в другие страны. Ранее Китай лидировал в этом списке – около 53% вычислительных мощностей приходилось на него (в настоящее время доля Китая в добыче криптовалюты снизилась до нуля), Россия тогда занимала 4-е место.

Рис.5

Источник: онлайн-сервис Кембриджского центра по альтернативным финансам, август 2021 года.

Врезка 5. Мониторинг операций с криптовалютами

Данные о криптокошельках, принадлежащих российским гражданам, и об оборотах на них могут быть в распоряжении Федеральной налоговой службы (ФНС России) в случае декларирования гражданами этих сведений.

В отдельных случаях информация об объемах сделок с криптовалютами может быть получена из распределенного реестра, лежащего в основе конкретного криптоактива (сведения об отдельных транзакциях, которые совершались с криптоактивом, а также о накоплениях криптоактивов на кошельках).

В настоящее время возможно осуществлять мониторинг транзакций тех криптовалют, у которых имеется доступ к распределенному реестру. Анализ транзакций в блокчейне представляет собой построение связей кошельков на основании произведенных транзакций, а также присвоение кошелькам меток на основании имеющейся информации (например, что кошелек использовался в мошеннических схемах или для оплаты запрещенных товаров и услуг), что позволяет оценивать совершаемые транзакции по уровню риска причастности к осуществлению противоправной деятельности. Ввиду анонимного характера многих криптовалют распределенный реестр не содержит информации о владельцах криптовалютных кошельков. Установить реального владельца кошелька возможно лишь в случае, если такой кошелек использовался в сервисах, предоставляющих услуги идентифицированным клиентам.