Акционерное общество «Федеральная корпорация по развитию малого и среднего предпринимательства» помогает обновить оборудование по доступной программе МСПЧто такое МСП? Малые и средние предприятия (МСП) - это компании и ИП, которые входят в единый реестр субъектов малого и среднего предпринимательства (п. 1 ст. 3 Федерального закона от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации»). В реестр могут попасть хозяйственные общества (ООО и АО), товарищества, партнерства, производственные и потребительские кооперативы, крестьянские (фермерские) хозяйства. Субъекты МСП делятся на микропредприятия, малые предприятия и средние. Виды малых и средних предприятий (МСП): Что такое реестр МСП? Реестр субъектов МСП — совокупность сведений об организациях и ИП, которые соответствуют критериям субъектов МСП (п. 1 ст. 4.1 209-ФЗ). Реестр ведет налоговая. Он содержит следующую информацию:

• название организации или ФИО ИП,

• ИНН,

• адрес,

• категорию субъекта МСП,

• дату, когда сведения появились в реестре,

• ССЧ работников компании,

• ОКВЭД,

• лицензии,

• отметка «вновь зарегистрировано или создано»,

• производство фирмой инновационной или высокотехнологичной продукции,

• контракты в сфере госзакупок и с отдельными видами юрлиц по 223-ФЗ,

• статус компании — «социальное предприятие».

Реестр размещается на сайте налоговой. подробнее Лизинг.

Привлекательная ставка, возможность нулевого аванса и никакого дополнительного залога. А первый платеж — через 30 дней после поставки.

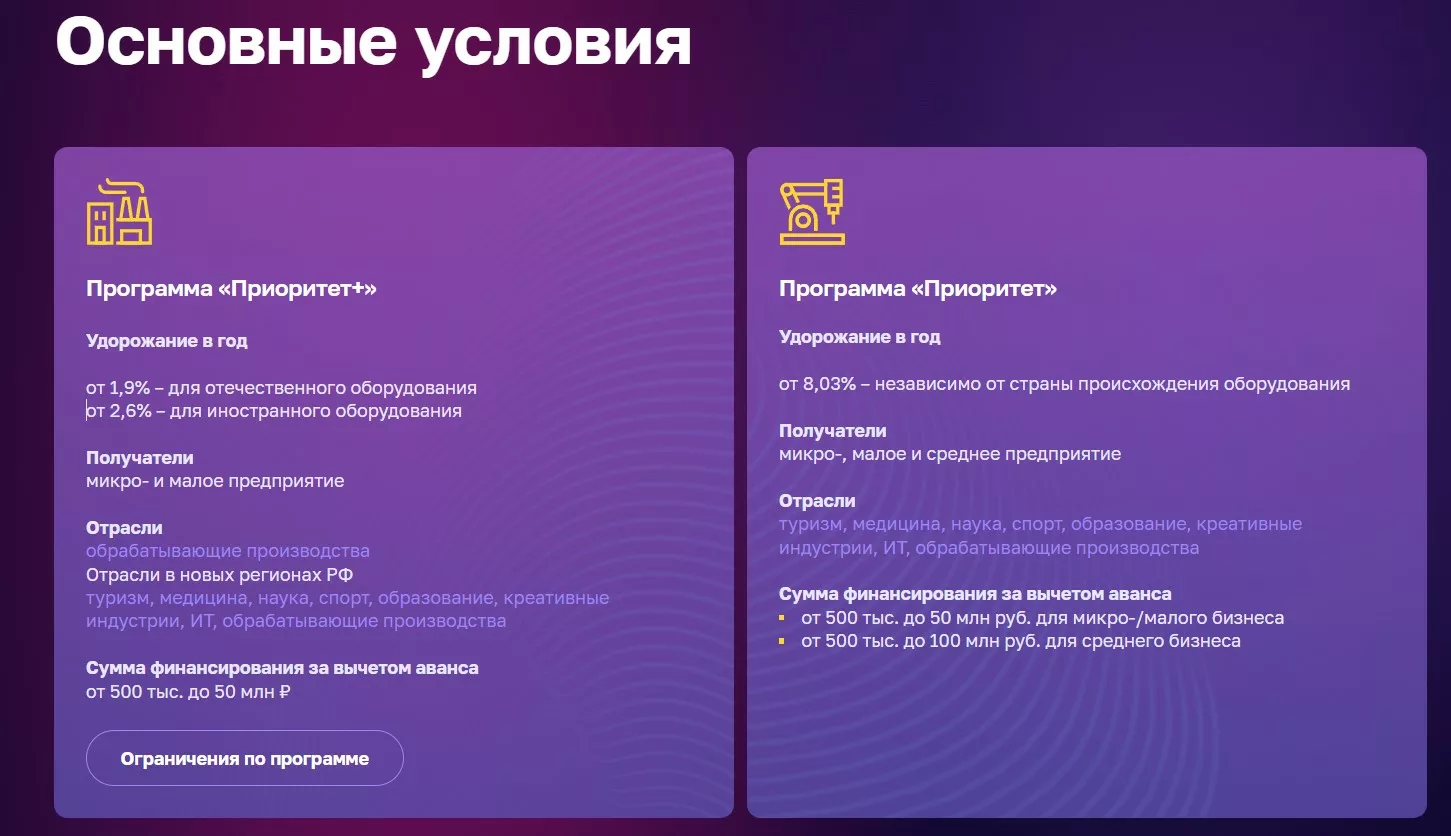

Основные условия

Длительный срок финансирования и низкий авансовый платеж

- Срок – до 7 лет. Срок лизингового договора составляет от 13 до 84 месяцев

- Аванс – от 0%. Первоначальный взнос — от 0% стоимости оборудования при наличии поручительства РГО. В остальных случаях – от 10%. РГО – региональная гарантийная организация.

Кто может получить

- Юридическое лицо или ИП, присутствующее в Едином реестре субъектов МСП в категории микро-, малое или среднее предприятие (в зависимости от программы).

- Вид деятельности и цель приобретения оборудования относятся к сферам: обрабатывающие производства, туризм, медицина, наука, образование, спорт, креативные индустрии, ИТ (в зависимости от программы).

- Предоставление поручительства от физических лиц, являющихся учредителями/участниками/акционерами Лизингополучателя и совокупно владеющих 51% и более доли или акций Лизингополучателя.

- Срок операционной деятельностиОперационная прибыль — это прибыль от основной (операционной) деятельности предприятия. Показатель отражает доход компании без учёта расходов на налоги и долговые обязательства. Именно с операционной прибыли организация «живёт» — поддерживает и развивает производство. После вычета из неё кредитных платежей, обязательств и налогов остаётся чистая прибыль, из которой формируется сумма дивидендов, если они предусмотрены. Операционная прибыль показывает результат от основной деятельности компании. Ее следует отличать от других видов прибыли. Как рассчитывается операционная прибыль? Для расчета применяют формулу: Операционная прибыль = Выручка – Расходы по основной деятельности. Расходы по основной деятельности = Прямые + Косвенные (Переменные) + Постоянные. Кроме этого, используют и другую формулу: ОП = Маржинальная прибыль – Постоянные расходы. Например, у деревообрабатывающего цеха маржинальная прибыль 7 000 000 рублей. а расходы 4 700 000 рублей. Значит, операционная прибыль составляет 2 300 тысяч рублей. Где искать операционную прибыль компании? Если инвестор выбирает ценные бумаги российской компании, то операционную прибыль он найдет в финансовой отчетности по РСБУ и МСФО. Информация есть на официальном сайте эмитента или на сайте Центра раскрытия корпоративной информации Интерфакса: e-disclosure.ru. В отчетности по РСБУ операционная прибыль называется прибылью (убытком) от продаж. Ее можно найти в Отчете о финансовых результатах (код 2200). В отчетности по МСФО операционная прибыль находится в Консолидированном отчете о прибылях и убытках: Для анализа иностранной компании инвестор может изучить финансовую отчетность на официальном сайте компании. Есть сервис, аналогичный российскому e-disclosure. Он расположен на сайте американского регулятора Sec.gov и называется EDGAR. Операционная прибыль на английском языке — operating income. Почему операционная прибыль важна для инвестора? Инвестор покупает акции компании, чтобы сохранить и увеличить свой капитал за счет роста стоимости ценных бумаг или получения дивидендов. В долгосрочной перспективе это возможно, только если развиваются основные направления бизнеса предприятия. Операционная прибыль как раз и позволяет оценить динамику роста. При фундаментальном анализе инвестор должен оценить значение показателя не за один год, а минимум за 3–5 лет, чтобы получить объективное состояние дел в компании. Ситуация, когда операционная прибыль снижалась в течение нескольких лет, а в текущем году вдруг выросла, должна насторожить, и инвестору нужно выяснить, за счет чего это произошло. Может оказаться, что рост принесла не основная деятельности предприятия, а продажа какого-нибудь объекта. Например, в России есть предприятия, которые существуют не за счет того, ради чего они создавались, а за счет сдачи в аренду простаивающих помещений. Наличие чистой прибыли в их отчетах не должно ввести инвестора в заблуждение. Инвестиции в такой бизнес не принесут прибыли в долгосрочной перспективе. Инвестор должен оценивать операционную прибыль за несколько лет. Рост показателя говорит об успешном развитии компании и ее инвестиционной привлекательности. Что относится к операционной деятельности предприятия? Операционная деятельность - это повседневная деятельность компании, связанная с производством и продажей своей продукции, получением доходов, а также общей административной и эксплуатационной деятельностью. Операционный доход, отражаемый в финансовой отчетности компании, представляет собой операционную прибыль, остающуюся после вычета операционных расходов из операционных доходов. К операционной деятельности компании относят:

закупку сырья и материалов

аренду помещений

оплату коммунальных услуг

заработную плату работников

расходы на рекламу и транспортировку

оплату налогов

поступившую выручку

Операционная деятельность компании полезна тем,что показывает эффективность компании, на что уходят деньги и как можно работать эффективнее. К операционной деятельности относят денежные потоки, которые генерируются через продажу товаров и услуг. Учитывают прибыль и затраты, без которых доходы были бы невозможны. Например, это покупка материалов, оплата счетов за электроэнергию, логистические издержки, аренда. зарплаты работников и т.п. подробнее – не менее 12 месяцев. Если срок меньше, потребуется финансовыйФинансы — это область экономики, которая занимается управлением денежными средствами, активами и обязательствами. Она охватывает такие аспекты, как инвестиции, кредитование, бюджетирование, налогообложение и управление рисками. Финансы делятся на несколько категорий, включая личные финансы, корпоративные финансы и государственные финансы. Основная цель финансов — оптимизация использования ресурсов для достижения экономических целей, таких как максимизация прибыли, минимизация затрат и обеспечение финансовой стабильности. подробнее поручитель со сроком операционной деятельности не менее 12 месяцев.

Что можно купить

Требования к оборудованию

Новое, не введенное в эксплуатацию отечественное и иностранное оборудование. Предметов лизинга может быть несколько.

Требования к поставщику оборудования

Официальный производитель оборудования или его авторизованный дилер/дистрибьютор/торговый представитель. Поставщиков может быть несколько.

Виды оборудования

- Обрабатывающие производства: Станки, приборы, устройства, аппараты и технологические линии, размещаемые в помещении или на земельном участке.

- Туризм/гостиничный бизнес: Прачечное, холодильное, гладильное оборудование, водоподготовка и очистка и др.

- Медицина: УЗ-сканеры, МРТ, рентгены, флюорографы, аппараты КТ и др.

- Наука: Измерительная, вычислительная техника, технологическое, испытательное оборудование, оборудование для радиоизмерения и др.

- Спорт: Беговые дорожки, велотренажеры, силовые тренажеры, спортивные комплексы и др.

- Креативные индустрии: Театральное, музыкальное, реставрационное оборудование и др.

Что нельзя приобрести

Не финансируется по программе:

- Оборудование для оптовой и розничной торговли.

- Водные и воздушные суда, авиационная техника.

- Подвижной состав ж/д транспорта.

- Транспортные средства, самоходные машины и другие виды техники, на которые оформляется ПТС / ПСМ, а также навесное и прицепное оборудование к указанным видам техники.

Как оформить?

- Для всех регионов России. Программы доступны для предпринимателей из любой точки страны

- Нет ограничений в выборе поставщиков. Вы можете выбрать любого официального производителя или его авторизованного дилера. Поставщиков и предметов лизинга может быть несколько.

- Первый платеж — через 30 дней после доставки. Платите после подписания акта приема-передачи оборудования. График платежей можно составить с учетом сезонности вашего бизнеса.

- Заявка и согласование — в режиме онлайн. Подать заявку, документы и отслеживать статусы можно онлайн, без поездок в лизинговую компанию. Данные в заявке будут частично заполнены из вашего профиля.