Валютные риски представляют собой значительную угрозу для бизнеса и инвесторов, работающих на международных рынках. Понимание природы этих рисков и умение эффективно управлять ими — залог финансового успеха и устойчивости компаний. В этой статье мы подробно рассмотрим, что такое валютные риски, их основные виды, а также методы оценки и управления.

- Что такое валютный риск?

- Основные виды валютных рисков

- Транзакционный риск

- Примеры транзакционного риска:

- Методы управления транзакционным риском:

- Операционный риск

- Примеры операционного риска:

- Методы управления операционным риском:

- Трансляционный риск

- Примеры трансляционного риска:

- Методы управления трансляционным риском:

- Способы оценки валютных рисков

- Анализ чувствительности

- Шаги анализа чувствительности:

- Стресс-тестирование

- Процесс стресс-тестирования:

- Вариация стоимости (VaR)

- Шаги оценки VaR:

- Анализ сценариев

- Процесс анализа сценариев:

- Корреляционный анализ

- Шаги корреляционного анализа:

- Методы управления валютными рисками

- Хеджирование

- Форвардные контракты

- Опционы

- Фьючерсы

- Диверсификация

- Географическая диверсификация

- Валютная диверсификация

- Натуральный хедж

- Регулярный мониторинг

- Анализ рынка

- Прогнозирование

- Внутренние процедуры и политика

- Политика управления рисками

- Внутренние процедуры

- Использование финансовых инструментов

- Свопы

- Валютные депозиты

Что такое валютный риск?

Валютный риск, или валютный риск, возникает из-за колебаний обменных курсов валют. Когда компания или инвестор ведут деятельность за пределами своей страны, они сталкиваются с необходимостью обмена одной валюты на другую. Эти обмены сопровождаются риском, что курсы валют изменятся неблагоприятным образом, что может привести к финансовым потерям.

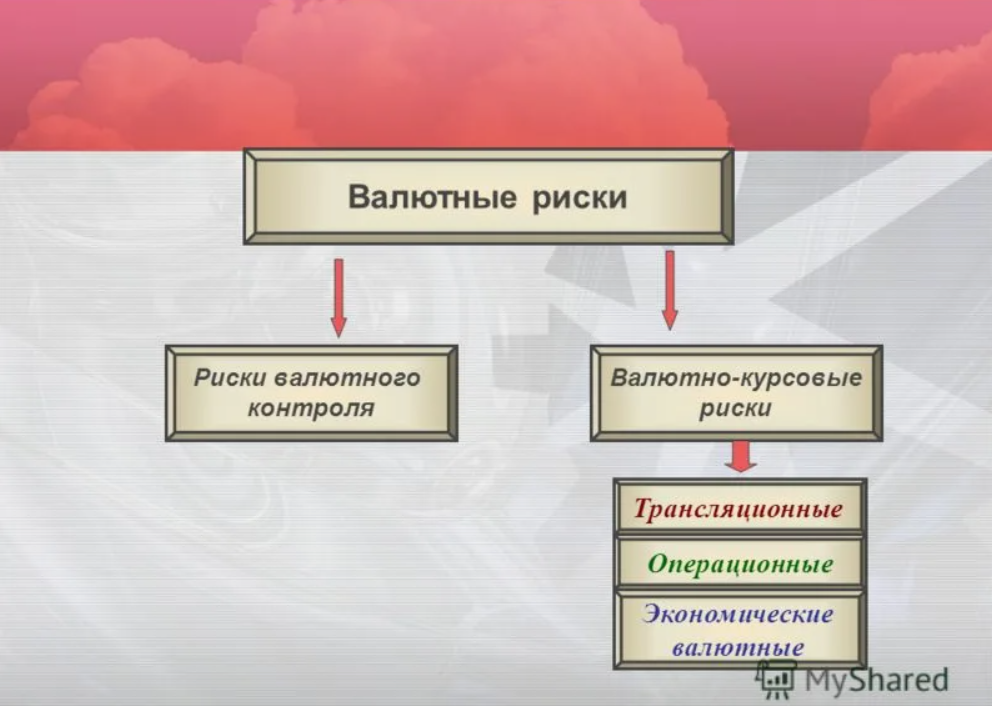

Основные виды валютных рисков

Валютные риски — это угрозы, связанные с колебаниями обменных курсов валют. Они могут существенно влиять на финансовые результаты компаний, работающих на международных рынках. Рассмотрим основные виды валютных рисков и их особенности.

Транзакционный риск

Транзакционный риск возникает в процессе совершения международных финансовых операций и сделок, когда компания должна совершить платежи или получить доходы в иностранной валюте. Этот тип риска непосредственно связан с изменением курса валюты между моментом заключения сделки и её завершением.

Примеры транзакционного риска:

- Экспорт и импорт: Компания заключает контракт на поставку товаров за границу с оплатой в иностранной валюте. Если курс валюты изменяется неблагоприятно до момента оплаты, компания может понести убытки.

- Заемы и кредиты: Компания берет кредит в иностранной валюте. При изменении курса, сумма, подлежащая возврату, может увеличиться в пересчете на национальную валюту.

Методы управления транзакционным риском:

- Форвардные контракты: Заключение договоров на обмен валюты по фиксированному курсу в будущем.

- Опционы: Покупка права на обмен валюты по определенному курсу.

- Натуральный хедж: Балансирование доходов и расходов в одной и той же валюте.

Операционный риск

Операционный риск связан с долгосрочным влиянием колебаний валютных курсов на конкурентоспособность и прибыль компании, которая ведет бизнес в разных валютных зонах. Этот тип риска отражает изменения в стоимости операционной деятельностиОперационная прибыль — это прибыль от основной (операционной) деятельности предприятия. Показатель отражает доход компании без учёта расходов на налоги и долговые обязательства. Именно с операционной прибыли организация «живёт» — поддерживает и развивает производство. После вычета из неё кредитных платежей, обязательств и налогов остаётся чистая прибыль, из которой формируется сумма дивидендов, если они предусмотрены. Операционная прибыль показывает результат от основной деятельности компании. Ее следует отличать от других видов прибыли. Как рассчитывается операционная прибыль? Для расчета применяют формулу: Операционная прибыль = Выручка – Расходы по основной деятельности. Расходы по основной деятельности = Прямые + Косвенные (Переменные) + Постоянные. Кроме этого, используют и другую формулу: ОП = Маржинальная прибыль – Постоянные расходы. Например, у деревообрабатывающего цеха маржинальная прибыль 7 000 000 рублей. а расходы 4 700 000 рублей. Значит, операционная прибыль составляет 2 300 тысяч рублей. Где искать операционную прибыль компании? Если инвестор выбирает ценные бумаги российской компании, то операционную прибыль он найдет в финансовой отчетности по РСБУ и МСФО. Информация есть на официальном сайте эмитента или на сайте Центра раскрытия корпоративной информации Интерфакса: e-disclosure.ru. В отчетности по РСБУ операционная прибыль называется прибылью (убытком) от продаж. Ее можно найти в Отчете о финансовых результатах (код 2200). В отчетности по МСФО операционная прибыль находится в Консолидированном отчете о прибылях и убытках: Для анализа иностранной компании инвестор может изучить финансовую отчетность на официальном сайте компании. Есть сервис, аналогичный российскому e-disclosure. Он расположен на сайте американского регулятора Sec.gov и называется EDGAR. Операционная прибыль на английском языке — operating income. Почему операционная прибыль важна для инвестора? Инвестор покупает акции компании, чтобы сохранить и увеличить свой капитал за счет роста стоимости ценных бумаг или получения дивидендов. В долгосрочной перспективе это возможно, только если развиваются основные направления бизнеса предприятия. Операционная прибыль как раз и позволяет оценить динамику роста. При фундаментальном анализе инвестор должен оценить значение показателя не за один год, а минимум за 3–5 лет, чтобы получить объективное состояние дел в компании. Ситуация, когда операционная прибыль снижалась в течение нескольких лет, а в текущем году вдруг выросла, должна насторожить, и инвестору нужно выяснить, за счет чего это произошло. Может оказаться, что рост принесла не основная деятельности предприятия, а продажа какого-нибудь объекта. Например, в России есть предприятия, которые существуют не за счет того, ради чего они создавались, а за счет сдачи в аренду простаивающих помещений. Наличие чистой прибыли в их отчетах не должно ввести инвестора в заблуждение. Инвестиции в такой бизнес не принесут прибыли в долгосрочной перспективе. Инвестор должен оценивать операционную прибыль за несколько лет. Рост показателя говорит об успешном развитии компании и ее инвестиционной привлекательности. Что относится к операционной деятельности предприятия? Операционная деятельность - это повседневная деятельность компании, связанная с производством и продажей своей продукции, получением доходов, а также общей административной и эксплуатационной деятельностью. Операционный доход, отражаемый в финансовой отчетности компании, представляет собой операционную прибыль, остающуюся после вычета операционных расходов из операционных доходов. К операционной деятельности компании относят:

закупку сырья и материалов

аренду помещений

оплату коммунальных услуг

заработную плату работников

расходы на рекламу и транспортировку

оплату налогов

поступившую выручку

Операционная деятельность компании полезна тем,что показывает эффективность компании, на что уходят деньги и как можно работать эффективнее. К операционной деятельности относят денежные потоки, которые генерируются через продажу товаров и услуг. Учитывают прибыль и затраты, без которых доходы были бы невозможны. Например, это покупка материалов, оплата счетов за электроэнергию, логистические издержки, аренда. зарплаты работников и т.п. подробнее компании.

Примеры операционного риска:

- Зарубежные филиалы: Компания имеет филиалы в разных странах. Колебания валютных курсов могут повлиять на доходы и расходы этих филиалов.

- Ценовая конкуренция: Изменения валютных курсов могут повлиять на конкурентоспособность продукции компании на международных рынках.

Методы управления операционным риском:

- ДиверсификацияДиверсификация - это стратегия управления рисками, которая объединяет широкий спектр инвестиций в рамках портфеля. Диверсифицированный портфель содержит сочетание различных типов активов... подробнее: Разнообразие доходов и расходов по разным валютным зонам.

- Локализация производства: Размещение производственных мощностей ближе к рынкам сбыта для минимизации валютных расходов.

- Динамическое ценообразование: Адаптация цен на продукцию в зависимости от изменений курсов валют.

Трансляционный риск

Трансляционный риск (или учетный риск) возникает при необходимости пересчета финансовых отчетов зарубежных подразделений в валюту материнской компании. Изменения валютных курсов могут существенно повлиять на показатели финансовой отчетности.

Примеры трансляционного риска:

- Консолидация отчетности: Компания с филиалами за рубежом должна пересчитывать активы и обязательства этих филиалов в национальную валюту для составления консолидированной отчетности.

- Изменение балансовых показателей: При изменении валютных курсов, стоимость активов и обязательств в финансовой отчетности может значительно колебаться.

Методы управления трансляционным риском:

- Хеджирование: Использование финансовых инструментов для фиксации курса валюты.

- Выбор валюты отчетности: Предпочтение стабильной валюты для ведения финансовой отчетности.

- Корреляционный анализ: Оценка взаимосвязи между курсами валют и финансовыми показателями для принятия обоснованных решений.

Понимание и управление различными видами валютных рисков — важная задача для компаний, ведущих международную деятельность. Транзакционный, операционный и трансляционный риски могут существенно влиять на финансовые результаты, конкурентоспособность и отчетность компании. Эффективное использование методов управления рисками, таких как хеджирование, диверсификация и регулярный мониторинг, позволяет минимизировать негативное влияние колебаний валютных курсов и обеспечивает устойчивость бизнеса в условиях глобальных изменений на валютных рынках.

Способы оценки валютных рисков

Оценка валютных рисков является ключевым аспектом финансового менеджмента для компаний, работающих на международных рынках. Грамотная оценка позволяет компаниям прогнозировать потенциальные убытки и принимать своевременные меры для их минимизации. Рассмотрим подробнее основные методы оценки валютных рисков.

Анализ чувствительности

Анализ чувствительности используется для оценки воздействия изменения валютных курсов на финансовые показатели компании. Этот метод предполагает моделирование различных сценариев, чтобы понять, как изменение курса валюты повлияет на прибыль, убытки и денежные потоки компании.

Шаги анализа чувствительности:

- Определение ключевых переменных: Выявите основные показатели, на которые влияют валютные курсы, такие как доходы, расходы, прибыль и активы.

- Моделирование сценариев: Разработайте несколько сценариев изменения курсов валют, например, на 5%, 10% и 15% в обе стороны.

- Расчет воздействий: Для каждого сценария рассчитайте влияние на финансовые показатели.

- Анализ результатов: Оцените, насколько значительны изменения и какие меры можно предпринять для минимизации негативного воздействия.

Стресс-тестирование

Стресс-тестирование позволяет оценить, насколько устойчива компания к экстремальным изменениям валютных курсов. Этот метод включает моделирование крайне неблагоприятных событий и анализ их последствий для финансового состояния компании.

Процесс стресс-тестирования:

- Выбор стресс-сценариев: Определите экстремальные, но возможные сценарии, такие как резкое падение валюты на 20% или более.

- Анализ воздействия: Рассчитайте, как такие изменения повлияют на доходы, расходы, балансовые активы и обязательства.

- Оценка устойчивости: Определите, сможет ли компания выдержать такие изменения без значительных убытков или финансовых затруднений.

- Разработка планов: Подготовьте планы действий на случай реализации стресс-сценариев, включая меры по хеджированию и сокращению издержек.

Вариация стоимости (VaR)

Метод вариации стоимости (Value at Risk, VaR) используется для количественной оценки возможных финансовых потерь за определенный период времени при заданном уровне доверия. VaR позволяет компаниям планировать меры по снижению рисков на основе вероятностного анализа.

Шаги оценки VaR:

- Сбор данных: Соберите исторические данные по курсам валют и финансовым показателям компании.

- Выбор уровня доверия: Определите уровень доверия, например, 95% или 99%, который будет использоваться для оценки риска.

- Расчет VaR: Используйте статистические методы, такие как историческое моделирование, метод Монте-Карло или параметрический подход, чтобы рассчитать возможные потери.

- Интерпретация результатов: Оцените значение VaR и определите, насколько велики потенциальные убытки. Используйте эту информацию для принятия решений по управлению рисками.

Анализ сценариев

Анализ сценариев позволяет моделировать различные экономические и политические условия, которые могут повлиять на курсы валют и, следовательно, на финансовые показатели компании. Этот метод помогает подготовиться к возможным изменениям и разработать стратегию управления рисками.

Процесс анализа сценариев:

- Разработка сценариев: Создайте несколько сценариев, учитывающих различные макроэкономические и политические факторы, такие как изменения в торговой политике, экономический рост или рецессияРецессия (recessus — отступление) — это устойчивое и значительное снижение темпов экономического роста, которое длится месяцами или даже годами. Снижаются... подробнее.

- Оценка влияния: Проанализируйте, как каждый сценарий повлияет на курсы валют и финансовые показатели компании.

- Сравнение сценариев: Сравните результаты различных сценариев, чтобы определить наилучшие и наихудшие исходы.

- Разработка стратегии: Используйте результаты анализа для разработки стратегии управления рисками, включая хеджирование и диверсификацию.

Корреляционный анализ

Корреляционный анализ используется для оценки взаимосвязи между курсами валют и финансовыми показателями компании. Этот метод позволяет выявить, насколько сильно изменения валютных курсов влияют на доходы, расходы и прибыль.

Шаги корреляционного анализа:

- Сбор данных: Соберите исторические данные по курсам валют и финансовым показателям компании.

- Расчет корреляции: Используйте статистические методы для расчета коэффициентов корреляции между валютными курсами и ключевыми финансовыми показателями.

- Анализ результатов: Оцените, какие валюты оказывают наибольшее влияние на финансовые результаты компании.

- Разработка мер: Разработайте меры по управлению рисками для валют с высокой корреляцией, такие как хеджирование или пересмотр валютных стратегий.

Оценка валютных рисков — сложный и многогранный процесс, требующий использования различных методов и подходов. Анализ чувствительности, стресс-тестирование, метод вариации стоимости, анализ сценариев и корреляционный анализ — это лишь некоторые из инструментов, которые помогают компаниям понимать и управлять валютными рисками. Эффективная оценка рисков позволяет не только минимизировать потенциальные убытки, но и принимать более обоснованные финансовые решения, способствуя устойчивому развитию бизнеса в условиях изменяющихся валютных курсов.

Методы управления валютными рисками

Управление валютными рисками является важной составляющей финансового менеджмента для компаний, ведущих международную деятельность. Эффективные методы управления валютными рисками позволяют минимизировать финансовые потери и обеспечить стабильностьОпределение Стабильность - это способность системы или процесса сохранять свои основные характеристики в течение определенного времени, несмотря на внешние воздействия или внутренние изменения. Стабильность может быть важна для разных областей, таких как экономика, политика, психология, экология и технологии. Экономическая В экономике стабильность означает отсутствие сильных колебаний в уровне цен, доходов, занятости и производства. Экономическая стабильность способствует росту, инвестициям и благосостоянию населения. Для поддержания экономической стабильности правительства и центральные банки используют различные инструменты, такие как фискальная и монетарная политика, регулирование и надзор. Политическая В политике стабильность означает отсутствие конфликтов, насилия, коррупции и социальных беспорядков. Политическая стабильность способствует демократии, правам человека и международному сотрудничеству. Для поддержания политической стабильности необходимо учитывать интересы разных групп, обеспечивать справедливость и равенство, а также предотвращать экстремизм и терроризм. Психологическая В психологии стабильность означает способность индивида или группы адаптироваться к изменяющимся условиям и справляться со стрессом, тревогой и депрессией. Психологическая стабильность способствует здоровью, счастью и самореализации. Для поддержания психологической стабильности необходимо развивать позитивное мышление, эмоциональный интеллект, социальные навыки и резилиентность. Экологическая В экологии стабильность означает способность экосистемы или биосферы сохранять свое биоразнообразие, продуктивность и функционирование в условиях антропогенного воздействия или природных катастроф. Экологическая стабильность способствует сохранению природных ресурсов, климата и качества жизни. Для поддержания экологической стабильности необходимо соблюдать принципы устойчивого развития, охраны окружающей среды и биологической безопасности. Технологическая В технологии стабильность означает способность технической системы или устройства работать без сбоев, ошибок и отказов в заданных пределах. Технологическая стабильность способствует эффективности, надежности и безопасности. Для поддержания технологической стабильности необходимо проводить регулярное тестирование, обслуживание и обновление. В заключение, стабильность - это важное свойство для разных сфер жизни, которое требует постоянного внимания и усилий. Стабильность может быть достигнута с помощью различных методов и мер, в зависимости от конкретной ситуации и целей. подробнее доходов. Рассмотрим основные методы управления валютными рисками подробнее.

Хеджирование

Хеджирование — это использование финансовых инструментов для защиты от неблагоприятных изменений валютных курсов. Основные инструменты хеджирования включают форвардные контракты, опционы и фьючерсыФьючерс - это договор, по которому продавец обязуется поставить покупателю определенный товар или финансовый инструмент в будущем по заранее оговоренной цене. Такой договор может касаться различных видов товаров, от сельскохозяйственной продукции до всех видов товаров и услуг, включая компьютерные программы и интеллектуальную собственность. Фьючерсы используются, чтобы защититься от возможных изменений цен в будущем, например, риски обвала цен нефти или газа. Они также могут быть использованы для спекулятивной торговли, т.е. для попытки заработать на изменении цен финансовых инструментов. Фьючерсы торгуются на биржах, которые обеспечивают потенциальным покупателям и продавцам стандартизованный договор и гарантируют его исполнение. Таким образом, фьючерсы представляют собой ценный инструмент для компаний и инвесторов, у которых есть интерес в защите от возможных будущих колебаний цен. Фьючерсы могут быть использованы не только на товары или инструменты, но и на финансовые инструменты, такие как акции, индексы, валюты и процентные ставки. Они также могут быть используемы для защиты от изменений валютных курсов при торговле на международных рынках. Существует несколько типов фьючерсов: стандартные, микро, мини и эмини (E-mini). Стандартный фьючерс - это общепринятый размер контракта на товар или инструмент, который может быть слишком большим для индивидуальных инвесторов. Микро, мини и эмини фьючерсы были созданы для инвесторов, которые желают торговать небольшими размерами контрактов. Хоть фьючерсы предназначены для торговли в будущем, они могут быть проданы или куплены в любое время. Когда фьючерс продается, покупатель берет на себя обязательства поставки товара и, соответственно, получает право на его покупку в будущем. Если покупатель решает использовать это право, продавец обязан заключить с ним сделку по цене, определенной в договоре. Таким образом, фьючерсы представляют собой гибкий инструмент для инвесторов, обеспечивающий защиту от возможных изменений цен, а также возможность генерации прибыли путем спекулятивной торговли. Однако, вопросы управления риском всегда должны учитываться при использовании фьючерсов в инвестиционных портфелях. Как и любая другая инвестиция, торговля фьючерсами связана с рисками. Рынок фьючерсов может быть весьма волатильным, что может привести к большим потерям, особенно если позиция не была защищена или управляется неэффективно. Также, фьючерсы поддерживаются маржинальным требованием, и трейдер обязан поддерживать минимальный уровень маржинального требования, иначе его позиция может быть ликвидирована. Однако, фьючерсы все еще являются полезным инструментом для разнообразия инвестиционного портфеля и управления рисками. Инвесторы могут использовать их для защиты от неблагоприятных событий на рынке, таких как уменьшение объема продаж, дефицит и т.д. Они также направлены на максимизацию потенциальной прибыли, отработки рынков и использования анализа цен. В конечном итоге, фьючерсы могут быть интегрированы в широкий спектр инвестиционных стратегий, включая шорт-лонг-стратегии, арбитраж и спекулятивную торговлю. Торговля фьючерсами может быть весьма эффективным инструментом управления рисками и инвестирования с высокой потенциальной прибылью, но требует глубоких знаний и аналитики рынка для принятия правильных решений. подробнее.

Форвардные контракты

Форвардные контракты позволяют зафиксировать курс валюты для будущей сделки, что защищает от неблагоприятных изменений валютных курсов.

- Заключение договора: Компания и контрагент договариваются об обмене валюты по фиксированному курсу в будущем.

- Фиксация курса: Курс фиксируется на момент заключения договора, что устраняет неопределенность.

- Исполнение контракта: В указанную дату обмен валюты происходит по зафиксированному курсу.

Опционы

Опционы предоставляют право, но не обязательство, обменять валюту по определенному курсу в будущем.

- Покупка опциона: Компания приобретает опцион, который дает право купить или продать валюту по определенному курсу.

- Фиксация премии: За опцион уплачивается премия, которая фиксируется при покупке.

- Использование опциона: В зависимости от рыночных условий, компания может решить использовать или не использовать опцион.

Фьючерсы

Фьючерсы — это стандартные контракты на биржах, которые обязывают стороны обменять валюту по фиксированному курсу в будущем.

- Торговля на биржеБиржа — это площадка, где встречаются продавцы и покупатели. Сейчас это происходит в онлайн-режиме. Главная цель биржи — обеспечить безопасные сделки между участниками, за что она взимает комиссию. Биржа – это термин, который часто используется в финансовом мире, но что он на самом деле означает? В этой статье мы разберемся с основами биржи, ее функциями и тем, как она влияет на экономику и инвестиции. Если вы новичок в инвестициях или просто хотите узнать больше о финансовых рынках, эта статья поможет вам разобраться в теме. Основы биржи Биржа – это организованный рынок, на котором происходит торговля ценными бумагами, такими как акции, облигации и производные финансовые инструменты. Биржи играют важную роль в экономике, так как они обеспечивают ликвидность и прозрачность для инвесторов, а также помогают компаниям привлекать капитал для роста и развития. Функции биржи

• Обеспечение ликвидности: Биржи позволяют инвесторам легко и быстро покупать и продавать ценные бумаги, что обеспечивает ликвидность на рынке.

• Определение цен: Биржи формируют цены на ценные бумаги на основе законов спроса и предложения, что обеспечивает прозрачность и справедливость ценообразования.

• Регулирование: Биржи контролируются регуляторными органами, которые следят за соблюдением законов и правил, чтобы защитить интересы инвесторов и обеспечить стабильность рынка.

• Привлечение капитала: Компании могут выпускать акции или облигации на бирже, чтобы привлечь инвестиции для своего развития и роста.

Виды бирж

• Фондовые биржи: На фондовых биржах торгуются акции компаний. Примеры фондовых бирж включают Нью-Йоркскую фондовую биржу (NYSE), MOEX (Московская биржа) и NASDAQ.

• Облигационные биржи: Облигационные биржи специализируются на торговле облигациями, выпущенными правительствами и корпорациями.

• Товарные биржи: На товарных биржах торгуются сырьевые товары, такие как золото, нефть и зерно.

• Валютные биржи: Валютные биржи, такие как FOREX, позволяют инвесторам торговать валютными парами.

• Срочные биржи: На срочном рынке обращаются фьючерсные контракты на индексы, акции, валютные пары, процентные ставки; фьючерсы на драгоценные металлы (золото, серебро, платина, палладий), цветные металлы (алюминий, медь, никель, цинк); фьючерсы на нефть, сахар, природный газ, пшеницу; маржируемые опционные контракты на фьючерсы, премиальные опционы на акции. Пример: Московская биржа.

Заключение Биржи играют ключевую роль в мировой экономике, обеспечивая ликвидность, прозрачность и возможность привлечения капитала для компаний. Понимание основ биржи и ее функций поможет вам стать более осведомленным инвестором и принимать обоснованные финансовые решения. Важно помнить о рисках, связанных с инвестициями, и всегда следить за новостями и аналитикой, чтобы быть в курсе последних тенденций и изменений на рынке. подробнее: Компания заключает фьючерсный контракт на бирже. - Маржинальные требования: Требуется внесение маржи, которая корректируется в зависимости от изменения рыночных цен.

- Исполнение контракта: В указанную дату происходит обмен валюты по зафиксированному курсу.

Диверсификация

Диверсификация активов и источников дохода по разным валютным зонам помогает снизить общий валютный риск.

Географическая диверсификация

- Расширение бизнеса: Развитие бизнеса в различных странах с разными валютами.

- Уменьшение зависимости: Снижение зависимости от колебаний одной конкретной валюты.

Валютная диверсификация

- Разнообразие активов: Инвестирование в активы, номинированные в различных валютах.

- Снижение рисков: Уменьшение риска потерь из-за колебаний одной конкретной валюты.

Натуральный хедж

Натуральный хедж включает в себя балансирование доходов и расходов в одной и той же валюте.

- Согласование доходов и расходов: Старайтесь, чтобы доходы и расходы были в одной и той же валюте.

- Местные поставщики: Использование местных поставщиков для снижения валютных расходов.

- Ценообразование: Установление цен на продукцию в валюте страны, где производится продажа.

Регулярный мониторинг

Постоянное наблюдение за валютными рынками и их тенденциями позволяет своевременно принимать меры по управлению рисками.

Анализ рынка

- Мониторинг курсов: Постоянное наблюдение за изменениями курсов валют.

- Экономические индикаторы: Отслеживание экономических показателей, влияющих на валютные курсы.

Прогнозирование

- Прогнозы экспертов: Использование прогнозов аналитиков для оценки будущих изменений.

- Моделирование сценариев: Моделирование различных экономических сценариев и их влияния на курсы валют.

Внутренние процедуры и политика

Разработка и внедрение внутренних процедур и политики управления валютными рисками помогают систематизировать подходы и обеспечить их выполнение.

Политика управления рисками

- Разработка политики: Создание документа, описывающего подходы и инструменты управления рисками.

- Обучение сотрудников: Обучение ключевых сотрудников методам и инструментам управления рисками.

Внутренние процедуры

- Автоматизация процессов: Внедрение систем для автоматического отслеживания и управления валютными позициями.

- Контроль и аудит: Регулярный внутренний аудит для оценки эффективности применяемых методов.

Использование финансовых инструментов

Компании могут использовать различные финансовые инструменты для управления валютными рисками.

Свопы

Свопы позволяют обмениваться потоками платежей в различных валютах, что помогает минимизировать валютный риск.

- Заключение свопа: Компания договаривается с контрагентом об обмене платежами в разных валютах.

- Фиксация условий: Условия обмена фиксируются, что снижает неопределенность.

Валютные депозиты

Размещение депозитов в различных валютах помогает сбалансировать валютные позиции.

- Размещение депозитов: Открытие депозитов в различных валютах.

- Управление ликвидностью: Снижение валютных рисков за счет хранения средств в нужной валюте.

Управление валютными рисками — это комплексный процесс, требующий использования различных методов и инструментов. Хеджирование, диверсификация, натуральный хедж, регулярный мониторинг и внутренние процедуры — все это важные компоненты эффективной стратегии управления валютными рисками. Грамотное применение этих методов позволяет компаниям минимизировать финансовые потери и обеспечить стабильность в условиях изменяющихся валютных курсов.

Эффективное управление валютными рисками требует глубокого понимания их природы и методов оценки. Компании, активно работающие на международных рынках, должны внедрять комплексные стратегии хеджирования, диверсификации и регулярного мониторинга. Эти меры помогут не только минимизировать возможные убытки, но и укрепить финансовую стабильность и конкурентоспособность бизнеса.

Валютные риски неизбежны в глобализированном мире, однако грамотное управление ими способно превратить потенциальные угрозы в новые возможности. Будьте готовы к изменениям, инвестируйте в знания и инструменты управления рисками, и ваш бизнес сможет успешно справляться с любыми валютными колебаниями.